Экономический кризис, потеря работы и полное отсутствие денег. Чем оплачивать кредит, взятый ранее в Сбербанке? Подобная ситуация в нашей стране, да и в мире нередка. Люди в одночасье попадают в непосильную долговую кабалу лишь из-за неблагоприятного стечения жизненных обстоятельств. Если вам нечем платить по кредиту в Сбербанке, не стоит отчаиваться, но не стоит и скрываться от работников банка. Постарайтесь решить проблему цивилизованно.

Так или иначе ситуация сложная и грозит негативными последствиями в независимости от того, как вы будете действовать. Однако если действовать правильно, то можно избежать львиной доли проблем.

- При возникновении ситуации, когда вы не можете платить кредит, следует незамедлительно обратиться в Сбербанк и предоставить все возможные доказательства наступления неблагоприятных обстоятельств.

Если вы потеряли работу, можно предоставить трудовую книжку с соответствующей записью. Если временно утратили трудоспособность в связи с болезнью, можно предоставить медицинскую справку и т.д.

- Поднимите все документы, связанные с кредитом. Возможно, вы подписали навязанное банком соглашение со страховой компанией. Изучите документы сами или обратитесь к юристу, который вам пояснит, можете ли вы претендовать на страховую выплату или нет. В ряде случаев именно страховая компания выручает должника, правда добиться страховых выплат порой бывает сложно.

- Не стоит полностью отказываться от оплаты долга. Вносите регулярно хотя бы 10 часть ежемесячного взноса. Этим вы покажете банку, что пытаетесь выполнять условия соглашения.

- Соберите все документы, которые бы подтверждали ваши попытки поправить свое финансовое положение. Например, ученические договоры могут подтвердить тот факт, что вы повышаете свою квалификацию, для того чтобы найти работу. Справка из Службы занятости может подтвердить ваши попытки устроиться на другую работу и т.д.

Чем раньше вы начнете делать цивилизованные шаги на пути к разрешению финансовой ситуации, тем скорее и безболезненнее она разрешится. В том случае, если вы попытаетесь уехать или попросту будете скрываться от работников банка, это приведет: к тому, что ваш долг будет продан коллекторам, будет инициировано судебное разбирательство.

В первом случае, вам придется долгое время сталкиваться с коллекторами, которые, несмотря на ужесточение законодательства в отношении их, продолжают действовать с должниками весьма жестко. Во втором случае, банк взыщет с вас долг через суд. К вам домой явятся судебные приставы и опишут имущество, которое можно реализовать в счет оплаты долга.

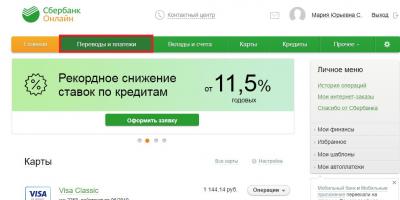

Обращаемся в банк

Мы верим в то, что благоразумие восторжествует, и вы выберите цивилизованный путь решения проблемы, а раз так, надо обращаться в Сбербанк. Первое что вы делаете, подробно объясняете кредитному менеджеру свою ситуацию и подкрепляете свои слова документами, о которых мы говорили чуть ранее. После выяснения всех существенных обстоятельств вам может поступить одно из следующих предложений.

- Реструктурировать долг. Вас попросят написать заявление на реструктуризацию займа, после чего вам будут предложены новые, лучшие условия по кредиту. Здесь все индивидуально, возможно увеличат срок обслуживания долга, возможно, объединят проценты с основной суммой кредита или предложат что-то еще.

- Уйти на кредитные каникулы. После подписания соглашения о таких каникулах, вы временно не будете платить ежемесячные взносы по кредиту. Отсрочка дается на срок до 1 года. За время каникул вы сможете вылечиться, найти новую работу или предпринять шаги для увеличения своего текущего дохода.

Основанием для кредитных каникул могут стать неблагоприятные для вашего дохода обстоятельства, которые возникли против вашей воли. Эти обстоятельства следует подтверждать документально.

- Дождаться судебного разбирательства. В процессе выяснения существенных обстоятельств может оказаться, что вы уже являетесь злостным неплательщиком. В этом случае, менеджер предложит вам дождаться судебного разбирательства или искать деньги на погашение задолженности.

Злостным неплательщикам, которые длительное время не рассчитываются по обязательствам Сбербанк обычно никаких льготных условий не предлагает. Не стоит надеяться на хорошее отношение, если вы бегали от менеджеров в течение полугода, не отвечали на звонки и ни копейки не платили. Но даже в этом случае не все потеряно. Что делать?

Можно рефинансировать долг в другом банке. Рефинансирование позволяет рассчитаться по существующему обязательству на лучших условиях. Придется искать банк, который рефинансирует ваш долг в Сбербанке, то есть выкупит его. Если вы злостный неплательщик и это зафиксировано в вашей кредитной истории, то шансов найти такой банк немного, но они есть. Какие преимущества это дает?

- Уменьшение процентной ставки.

- Уменьшение ежемесячного платежа.

- Суммирование процентов и тела кредита.

Итак, попасть в трудную жизненную ситуацию, связанную с финансами, может каждый. И Сбербанк готов идти навстречу таким клиентам, главное чтобы сам клиент был готов нормально контактировать с банком. А так бывает далеко не всегда!

Одним из самых крупных и надёжных кредитных учреждений сегодня считается Сбербанк России, поэтому большой процент населения берёт именно в нём займы. Однако экономическая ситуация в стране, потеря работы, непредвиденные личные обстоятельства могут затруднять своевременный возврат денежных средств.

В таких случаях следует знать о том, что будет если не платить кредит Сбербанку. Последствия возникают серьёзные — от штрафных санкций до взыскания долга в судебном порядке и потере залога.

Временные затруднения с оплатой

В Сбербанке за задержку платежа даже на 1 день начисляются пени, поэтому при первой возможности следует внести необходимые средства с учётом штрафов. Хоть сейчас взимание неустойки упорядочилось и это не заоблачные суммы, все равно несвоевременное погашение чревато дополнительными расходами. Особенно когда речь идёт о просрочке сроком в несколько месяцев - здесь комиссия бывает весьма крупной.

Размер процентов, начисляемых при задержке платежей прописан в кредитном договоре и зависит от вида продукта. Внимательное изучение документа позволит узнать, что будет если вовремя не платить кредит Сбербанку.

Так, потребительские займы имеют ставку пеней 20% годовых от размера задержанной суммы, при этом банк начисляет неустойку 0,5% от не уплаченных платежей за каждый день просрочки. При несвоевременном погашении обязательных взносов по кредитным картам придётся заплатить уже 38% годовых.

Из таблицы видно, что за 5 дней просрочки сумма штрафа 200 рублей. То есть за 1 год неустойка будет: 8000*366*0,5/100=14640 рублей.

Следует учитывать, что Сбербанк не всем желающим предоставляет отсрочку выплат. Возможность получения перерыва по кредитным платежам решается в индивидуальном порядке при личном обращении должника и зависит от вида займа. В любом случае, чем больше просрочка, тем крупнее дополнительные расходы заёмщика за обслуживание долга.

Кроме материальных затрат, неплательщик рискует испортить себе репутацию и кредитную историю. Разовые нарушения графика платежей банк может проигнорировать, но постоянные сбои в погашении долга станут сигналом к принятию серьёзных действий. Сведения по должнику поступят в бюро кредитных историй, что сильно затруднит получение займов в будущем.

При ухудшении материального положения людей, часто слышится вопрос: «несколько месяцев не плачу кредит в Сбербанке — что будет?».

Последствия - прибавление к штрафам, вероятность судебного разбирательства и распродажи залогового имущества, в счёт погашения долга. Если не возвращать деньги, банк вправе предпринять ряд действий:

- Установление причин неплатёжеспособности заёмщика. Специалисты кредитного учреждения, работающие с проблемными клиентами, связываются с должниками и узнают на каком основании прекратились платежи и когда они возобновятся.

- Начисление штрафов и пеней, которые со временем могут вырасти в колоссальную сумму и превысить размер ежемесячного платежа.

- По закону кредитные учреждения могут продавать долги коллекторским агентствам, применяющим более жёсткие методы «выбивания» денежных средств: многочисленные телефонные звонки, приходы домой, запугивание, в том числе судом.

- Банк обратится в суд с иском для возврата займа, если предпринятые меры окажутся неэффективными. Причём все издержки процесса будут оплачиваться заёмщиком.

Для погашения долга в принудительном порядке, прежде всего используются:

- денежные средства на счетах дебитора либо вклады в других банках;

- заработная плата должника - ему остаётся прожиточный минимум;

- имущество человека, кроме единственного жилья и жизненно важных вещей.

Что можно предпринять

Как бы ни сложились обстоятельства лучше прийти в кредитное учреждение и объяснить ситуацию.

Можно прибегнуть к следующим действиям:

- Обратиться в банк с заявлением о реструктуризации долга. В случае положительного решения клиенту будет назначен новый приемлемый график погашения займа.

- Попросить «кредитные каникулы», это позволит какое-то время на законных основаниях не осуществлять платежи пока не улучшиться материальное положение.

- Изучить условия страховки по кредиту, при наличии таковой. Ведь бывают ситуации, когда причина неуплаты является страховым случаем, тогда задолженность может быть покрыта полностью или частично фирмой-страховщиком.

- Попытаться найти ошибки в кредитном договоре. Случается, что работники банка допускают погрешности при заполнении документа: неверное написание личных данных клиента либо других сведений. Это может послужить основанием для расторжения договора, однако деньги вернуть придётся, но проценты переплаты сгорят.

То, чего делать точно не следует - это скрываться, проблему такие действия все равно не решат, а репутацию человека испортят. В любом случае банк не простит неоплаченных долгов и их все равно придётся возвращать. Лучше это делать добровольно и тогда сохранится возможность выгодно пользоваться банковскими продуктами в будущем.

Сбербанк – крупнейший розничный кредитор в отечественном банковском секторе. Его кредитный портфель постоянно растет и сейчас составляет почти 5,8 трлн рублей. Из этой внушительной суммы доля просроченной задолженности заемщиков равняется 2,4%, или 139 млрд рублей. При среднем размере кредита в 180 тысяч рублей (данные за второй квартал 2018-го) у банка примерно 772 тысячи клиентов испытывают проблемы с обеспечением займа и в скором времени могут перейти в ранг «злостных неплательщиков».

Таким образом, значительной доле заемщиков крупнейшей кредитной организации потенциально грозит процедура взыскания долгов. Мы пообщались с рядом кредитных должников и выяснили, как именно Сбербанк выбивает долги, и что делать заемщикам?

Статуса «злостного неплательщика» можно избежать. Но не всем

Прежде чем начать малоприятное общение с коллекторами и приставами, попробуйте на ранней стадии просрочки обратиться в банк с запросом о реструктуризации задолженности. Тем более, Сбербанк сам предлагает такую услугу для физлиц, испытывающих временные трудности с финансами. Кредитной организации выгоднее дать заемщику возможность оплатить кредит в полной мере даже с отсрочкой, чем потом тратиться на оплату услуг коллекторов и судебных процессов.

У Сбербанка есть несколько вариантов реструктуризации:

- изменение валюты кредита;

- увеличение общего срока кредитования;

- предоставление льготного периода (отсрочка начисления процентов).

Согласно критериям банка, серьезными основаниями для изменений условий кредитного договора считаются следующие:

- потеря работы, резкое снижение доходов;

- призыв в армию;

- декрет;

- утрата трудоспособности.

Все обстоятельства должны быть подтверждены соответствующими документами. К примеру, справкой о доходах за последние три месяца или приказом работодателя об изменениях трудового договора. Полный перечень необходимых документом можно посмотреть .

Однако, согласно отзывам заемщиков, которые после потери работы пытались сократить выплаты по кредиту через реструктуризацию, Сбербанк в очень редких случаях соглашается пойти на уступки клиенту. По их мнению, одного лишь основания, осложняющего выплаты по кредиту недостаточно. Желательно, иметь безукоризненную кредитную историю и являться зарплатным клиентом банка.

Первая стадия – вы проблемный заемщик

Обычно, если срок просрочки оплаты по кредиту начинает превышать 90 дней, дело заемщика передается в отдел по работе с должниками, и с этого момента клиент считается проблемным. Но иногда специалисты банка по общению с неплательщиками активизируются раньше – уже в первую неделю задержки оплаты.

Стоит упомянуть, что за несвоевременное погашение в первый же день просрочки платежа взимается неустойка в размере 20% годовых с суммы платежа за период просрочки.

Сначала сотрудники специально отдела Сбербанка звонят по несколько раз в неделю должнику с вопросами о причинах просрочки и мягко рекомендуют поскорее оплатить задолженность. Параллельно клиенту приходят ежедневные SMS с напоминаниями о сроках платежа и суммой скопившегося долга.

Спустя одну-две недели долговые специалисты начинают писать родственникам и друзьям заемщика в социальных сетях. Тогда же начинается ежедневная «бомбардировка» письмами по почте с теми же напоминаниями о растущей задолженности, но уже и с описанием последствий, которые грозят должнику, если он не оплатит кредит.

Иногда сотрудники спецотдела решают сменить тактику и начинают звонить по ночам или присылать сообщения следующего содержания:

Сообщаем вам, что ваш кредит передан в Группу выездного взыскания. Просьба не покидать Ваш населенный пункт и находится дома после 18 часов.

Однако никто из опрошенных должников, получавших подобные SMS, никогда не видели эту «группу».

Также, если неплательщик безработный, то сотрудники банка могут начать угрожать такими заявлениями:

Суд обяжет вас устроиться на любую работу – например, санитаром в больницу – и уже приставы будут забирать 50% от официального дохода, – цитируют работников Сбербанка на форуме «Анти-Русский Стандарт».

Обычно специалисты по работе с должниками Сбербанка не отличаются желанием напрямую встретиться с заемщиком. Однако бывают неприятные исключения:

Пока я была на работе, они пришли, обошли всех моих соседей, рассказали, что я мошенница, набрала кредитов и не отдаю. Соседи сказали, что в двери долбились так, что чуть не выломали, – рассказывала одна из участниц форума «Анти-Русский Стандарт».

В большинстве случаев, первая стадия длится два-три месяца. Затем банк либо передает дело коллекторам, либо подает в суд.

Что делать должнику. Если денег действительно нет, а в реструктуризации отказано, опытные заемщики рекомендуют начать копить средства на выплату долга разом. А чтобы избавиться от навязчивости «выбивал» Сбербанка, лучше скрыть друзей в соцсетях или вовсе удалить страницы.

Номера долговых специалистов банка можно внести в черный список. Если звонят родственникам или на работу, то можно от их имени пожаловаться в обратную связь банка на факт звонков третьим лицам, не связанным с делом. Обычно после этого звонки прекращаются. В крайнем случае, можно написать жалобу в Роскомнадзор.

Если звонки поступают после 22.00, можно пожаловаться в ЦБ, ссылаясь на закон «О потребительском кредите», который запрещает звонки и СМС со стороны банков «в рабочие дни в период с 22 до 8 часов по местному времени и в выходные и нерабочие праздничные дни с 20 до 9 часов».

Что касается «Группы выездного взыскания», то ее действительно не существует. Это лишь прием запугивания.

Вторая стадия – дело передано коллекторам

Половину проблемных долгов Сбербанк передает коллекторской компании «АктивБизнесКоллекшн», учредителем которой является сам кредитор. Другую половину банк распределяет между остальными агентствами, среди которых не редко встречается «Первое коллекторское бюро».

«АктивБК» работает еще с 27 банками. Размер вознаграждения агентства равняется 5–20% от суммы возвращенного долга.

В целом коллекторы используют те же методы, что и отдел по работе с должниками Сбербанка, только усиливают давление на должника.

В агентствах работают в основном бывшие работники правоохранительных органов, которые привыкли использовать силовые методы давления. Поскольку физическое воздействие на неплательщиков запрещено законом, коллекторы доводят разрешенные методы до максимальной навязчивости. То есть, увеличивают число звонков и писем в разы.

Периодически, если долг у заемщика достаточно большой, коллекторы просто ставят автодозвон, и телефон должника разрывается от ежеминутных вызовов. Также сотрудники агентства могут начать давить на не очень близких неплательщику людей, которые незнакомы с его ситуацией. К примеру, звонят соседу по подъезду и спрашивают, знают ли они такого-то жильца и сообщают, что он уклоняется от выплаты долга и просят сообщить заемщику о звонке. Затем звонки соседу увеличивается до нескольких десятков в день. Такое давление обычно доводит соседа чуть ли не до нервного срыва, и он готов, чуть ли не самостоятельно привести должника в банк.

Кроме того, коллекторы не редко используют ложное запугивание. Например, присылают заемщику письма с заявлениями, что банк уже обратился к приставам для взыскания задолженности.

В то же время некоторые должники сообщали, что за год после передачи дела коллекторскому агентству, им звонили лишь несколько раз и почти не беспокоили.

В среднем коллекторы занимаются делом должника от трех месяцев до полугода. Если за это время должник не оплатил просрочку, банк передает дело в суд.

Что делать должнику . Если денег для погашения долга все еще недостаточно, то применяйте те же методы, что и с банковским отделом. Только на один день в неделю можете включать телефон, чтобы время от времени отслеживать, как продвигается дело.

Если вашим знакомым, друзьям, родственникам или коллегам звонят коллекторы, попросите их записывать звонки. Затем пишите жалобу в Федеральную службу судебных приставов и приложите записи. ФССП будут рады выставить агентству штраф за нарушение.

ФССП стала надзорным органом на коллекторском рынке с начала 2017 года. Чуть более чем за год служба подала в отношении «АктивБизнесКоллекшн» семь заявлений.

Помните, что деятельность коллекторских агентств контролируется законопроектом № 230-ФЗ, прозванным в народе «Законом о коллекторах».

Законопроект запрещает коллекторам:

- посещать или звонить должнику можно не позднее 22.00 по будням и 20.00 по выходным;

- личные встречи более одного раза в неделю;

- звонить неплательщику более двух раза в неделю;

- присылать SMS более двух раз в день четырех раз в неделю;

- при каждой встрече или телефонном разговоре специалист агентства обязан представляться полным именем;

- справляться о должнике у третьих лиц, в том числе у работодателей, если это не предусмотрено кредитным договором;

- использовать нецензурную брань, шантаж и угрозы.

Если у заемщика есть доказательство одного из этих нарушений, он может направить жалобу в ФСПП.

Третья стадия – суд

Сбербанк обычно не затягивает с передачей дела в суд. Чаще всего судебный приказ должнику приходит уже после 5-6 месяцев с начала задолженности. Этот документ высылается на адрес, указанный заемщиком в кредитном договоре.

Незадолго до этого банк может начать безакцептное списание со счетов неплательщика, в том числе с карт-счетов, в пользу погашения долга. Если карта зарплатная или с каким-то пособием, то это нужно доказать соответствующей справкой. Тогда будут снимать только 50% доходов.

Кроме того, должник может в течение 10 дней написать заявление на отмену судебного приказа без указания причины. Чаще всего суд его принимает. Тогда у неплательщика остается еще две-три недели в запасе. После истечения этого срока банк подает исковое заявление.

Во всех случаях суд выносит вердикт в пользу банка.

Что делать должнику. У неплательщика мизерные шансы выиграть в суде у Сбербанка. Однако можно попытаться после вынесения решения суда подать заявление по статье 333 ГК РФ об уменьшении оплаты неустойки и реструктуризации. Только необходимо приложить документы, подтверждающие веские причины неуплаты (к примеру, потеря работы или утрата трудоспособности). Тогда суд может рассмотреть отмену процентов неустойки, пеню и смягчить условия погашения.

Четвертая стадия – судебные приставы

Судебное решение вступает в силу через месяц. Приставы могут начать опись имущества его и реализацию после запроса со стороны банка. Однако они обычно сильно загружены, поэтому процесс может затянуться на месяцы.

Как правило, приставы блокируют все карты должника, в том числе зарплатную, а также описывают все имущество, но забирают не все. При этом существует ряд объектов имущества, которые приставы не могут взыскать:

- единственное жилье или земельный участок (если по нему в данный момент не выплачивается );

- одежда, обувь, предметы домашнего обихода;

- имущество, связанное с профессиональным занятием должника;

- продукты питания.

Также должнику придется еще выплатить исполнительный сбор в 7% от суммы долга.

Что делать должнику. На этом этапе от должника ничего не зависит, если он, конечно, внезапно не найдет деньги на оплату всей задолженности разом. Но он может самостоятельно продать имущество, не превышающее стоимость в 30 тысяч рублей. Поскольку приставы продают его обычно по очень низкой цене, собственная инициатива может помочь немного сократить выплаты по долгу. Только сохраните квитанцию о продаже.Что будет, если не платить кредит в Сбербанке — вопрос печальный, но, к сожалению, актуальный для тех людей, которые вольно или невольно оказались в тяжелой финансовой ситуации. Например, человек может внезапно потерять работу и ему невозможно будет выплачивать долг. Отчаяние и мысль: «Что делать, если нечем платить кредит?» порой загоняют должника в ступор и тупик, однако не стоит убегать от ответственности, так как всегда есть возможность решить вопрос законным и цивилизованным путем.

Что будет, если не платить кредит в Сбербанке

«Я не плачу кредит в Сбербанке, что будет» — в любом случае, когда должником не предпринимается никаких вразумительных действий и он скрывается от работников банка, последствия могут оказаться весьма плачевными. Конечно, сама ситуация очень неприятная и всегда чревата дополнительными потерями для должника. Но при условии знаний о том, какой алгоритм действий в данном случае будет правильным, многих неприятностей удастся избежать, даже если кредит не выплачен и в ближайшее время нет возможности вовремя заплатить очередной взнос.

Лучшим выходом из ситуации послужит своевременное обращение в Сбербанк. Работникам банка нужно объяснить причины неплатежеспособности. При утрате работоспособности, связанной с серьезной болезнью, подтверждающим документом станет справка от врача, а при потере работы, например, вследствие банкротства фирмы и последующего сокращения, доказательством случившегося станет трудовая книжка.

Также следует внимательно пересмотреть документацию, имеющуюся на руках у заемщика. В ряде случаев, при условии подписания соглашения с какой-либо страховой организацией, именно она окажет должнику существенную финансовую поддержку, хотя добиваться этого придется долго.

Как бы ни было трудно выплачивать долг, но лучше всего не идти в абсолютный отказ от внесения хотя бы минимальных денежных сумм ежемесячно. Таким образом банк будет знать о желании заемщика хотя бы частично погасить имеющуюся сумму.

При серьезной попытке выйти из финансовой несостоятельности оптимальным вариантом станет предъявление банковским работникам документальных подтверждений этого. Наличие справки из бюро по трудоустройству либо удостоверения с курсов повышения квалификации может значительно смягчить отношение финансовой организации к заемщику.

В принципе, нет ничего сложного в том, как не платить кредит Сбербанку именно законным образом: важно всего лишь поддерживать постоянный контакт с заемщиками, информируя их о вашем местонахождении, работоспособности и переменах статуса.

Нельзя, сломя голову, бросаться в бега, уезжать в другой город и укрываться от ответственности, так как долги рано или поздно будут проданы коллекторским фирмам. Невзирая на то, что пару лет назад вышел специальный закон о коллекторах, якобы не позволяющий им вести себя с должниками грубо и бесцеремонно, вторгаясь в сферу их личной жизни, на деле ситуация мало изменилась. Коллекторы будут постоянно атаковывать вас, действуя целенаправленно и жестко.

Часто дело передается банком в суд, и тогда прямиком домой придут приставы с описью всего имущества.

Чтобы избежать подобных последствий, действовать нужно следующим образом:

- обратиться в банк;

- объяснить сотруднику возникшую ситуацию — лучше всего с документальным ее подтверждением;

- выслушать предложения, одним из которых может быть смягчение кредитных условий в виде реструктуризации выплат (продление сроков, объединение процентной ставки с главной суммой — и т.д.);

- при наличии веской причины, подтвержденной документально, человеку могут предложить взять так называемые кредитные каникулы в течение года. Это время дается для того, чтобы он мог поправить здоровье или финансовое положение, а также устроиться на работу;

- при назначенном времени и месте судебного разбирательства его обязательно следует дождаться.

Лучше всего не становиться злостным неплательщиком, который постоянно уклоняется от ответственности, потому что это значительно ухудшит ваши отношения с банком, и сотрудники не станут предлагать никаких поблажек и льгот. С одной стороны, люди часто сталкиваются с личными психологическими барьерами, которые им приходится преодолевать при решении возникших проблем с долгами финансовым организациям, но, если попытаться сбежать, все усугубится еще больше.

Что будет с заемщиком, если ему нечем платить кредиты

Оплачивать последствия своей безответственности и нежелания решать возникшую ситуацию заемщику, как правило, приходится в полной мере. Что будет, если не платить кредит Сбербанку вообще — об этом уже частично упоминалось в предыдущем пункте. Повышается вероятность передачи дела в суд и продажа имущества в счет долгов. Если продуктивного диалога между кредиторами и заемщиком не наблюдается, финансовая организация имеет право предпринимать следующие меры:

- начисляются штрафы, пени, а их увеличение происходит очень быстро. В отдельных случаях они даже могут превзойти «тело» кредита, то есть, его главную сумму;

- есть риск столкнуться с «классикой жанра» в виде перепродажи долгов коллекторским агентствам, которые точно не станут особо церемониться с заемщиком;

- в ходе судебного процесса злостный неплательщик часто лишается всего: счетов в других банках, недвижимости, земельных участков и личного автотранспорта, причем, изымание проводится на законных основаниях. Никакие жалобы и намерения подать встречный иск в суд здесь не помогут и не возымеют силы: к сожалению, в возникшей ситуации виноват исключительно сам человек, «дотянувший» ее до критического предела.

Таким образом, при попадании в трудную ситуацию, важно постоянно поддерживать контакт со Сбербанком и сотрудниками, которые занимаются вашей кредитной историей. Только так можно избежать фатальных последствий и со временем выплатить долг с минимальными потерями для себя и своей семьи.

Похожие материалы

Кажется патовой. Человек в ужасе хватается за голову и не понимает, что делать дальше. А ведь подобной ситуации в 90% случаев можно бы было избежать, если бы клиенты банков отказались от привычки жить не по средствам. Как показывает практика, умение накапливать деньги на покупки и собственных доходов позволяет сэкономить немало средств, которые вы выплачиваете банку только потому, что вам захотелось купить компьютер, айфон или телевизор сегодня, а не через полгода. Но это лирика. Итак, вы не рассчитали собственные возможности, не учли риски, связанные с шансом лишиться основного дохода, и оказались в долговой яме. Что делать теперь?

Что будет если не платить кредит

Прекратите паниковать. Если вы заняли деньги у банка, а не у бизнесмена 90-х годов, за невозврат долга вас точно не увезут в лес. Сохраняйте спокойствие и научитесь думать трезво и расчётливо. Действовать на эмоциях в ситуации, когда вы кому-то что-то официально должны - не лучший вариант. Вам не стоит прятаться от банка. Поверьте, они так просто от должников не отстают. И если вы не хотите в ближайшие несколько лет прятаться от коллекторов, вздрагивать от каждого телефонного звонка, тогда прекратите делать вид, будто вас нет и не вы - тот самый клиент банка, который должен банку по самое не могу. В идеале - отправляйтесь в банк сразу, как только чувствуете, что ваше финансовое положение рассчитаться с долгами не позволит. Помните, банкиры заинтересованы в сотрудничестве с клиентами: им тоже не доставляет радости перспектива судиться с вами.

Как законно не платить кредит

Предложите банкирам рассмотреть вашу финансовую ситуацию и вместе найти решение проблемы, которое всех устроит. Какие варианты вам доступны:

- предоставление кредитных каникул (если проблемы с деньгами временные, можно попросить банк отложить на несколько месяцев выплату задолженности);

- реструктуризация долга, при которой банк увеличивает срок кредитования и за счёт этого уменьшает размер ежемесячного платежа;

- выдача нового тем же банком на новых условиях в счёт погашения старого.

В некоторых достаточно редких случаях банки также соглашаются на частичное погашение долга и списанием остатка. Но только в том случае, если эту часть долга вы погасите сразу одним платежом.

Куда платить кредит

После того, как вы договоритесь с банкирами, вам необходимо будет заключить с ними новый договор, в которому будут прописаны все условия ваших договорённостей, а также составлен новый график для выплаты задолженности. В графике прописываются конкретные суммы и даты. Погашать кредит можно будет, как и раньше - в кассе банка или через онлайн-банкинг, если это предусмотрено. Главное, старайтесь со своей стороны не нарушать договорённостей, поскольку второй «кредит доверия» вам могут и не выдать. И следующим этапом взаимодействия с банком станет суд, который вряд ли будет вами выигран.

Заявление о невозможности платить кредит

Отправляйтесь в банк сразу, как только чувствуете, что ваше финансовое положение рассчитаться с долгами не позволит. Помните, банкиры заинтересованы в сотрудничестве с клиентами: им тоже не доставляет радости перспектива судиться с вами.

В банк в обязательном порядке подаётся заявление о невозможности платить кредит. Без этого заявления банк не сможет реструктуризировать вашу задолженность. Важно понимать, что полностью долг вам «прощать» не будут, но условия кредитования сделают более мягкими и удобными для вас в данный момент времени. У вас будет время и возможность исправить сложившуюся финансовую ситуацию. Проанализируйте своё положение, подумайте, как найти источники для дополнительного заработка, подумайте, возможно, деньги можно выручить с продажи чего-то существенного. Главное, не начинать жалеть себя и не ждать «с моря погоды».

У банка отозвали лицензию как платить кредит

Если банк закрылся или у него отозвали лицензию, не стоит тешить себя мыслью о том, что теперь вам не нужно будет погашать кредит. Ваши обязательства перед банком не аннулируются автоматически. Скорее всего, все документы по кредиту будут переданы той финансовой организации, которая будет заниматься возвратом и, соответственно, приёмом кредитных платежей. Помните, что банк, который будет уполномочен заниматься делами вашего банка, не будет иметь право на изменение условий кредитования в одностороннем порядке. То есть, если вы должны были своему «родному» банку 100 тысяч рублей, ваша задолженность волшебным образом до 200 тысяч не вырастет.

Совет от Сравни.ру : Если вы попали в сложную финансовую ситуацию, с банком нужно стараться договориться ещё до того момента, как у вас возникнет первая просрочка. Кредит без просрочек реструктуризируют намного быстрее и проще. Вы получите, если договоритесь, кредитные каникулы. Да, и штрафы за просрочку впоследствии оплачивать не придётся.

В жизни заемщиков случается всякое и зачастую вопрос о дальнейшей выплате кредита встает ребром перед многими лицами, оказавшимися в трудной ситуации. В таких случаях важно выработать определенную стратегию и договориться с банком о возможном приостановлении выплаты или значительном снижении суммы, которую можно платить ежемесячно. Также можно признать банкротство (данная процедура осуществляется только через суд), а также договориться с банком о возможности реструктуризации долга.

Можно ли не погашать кредит?

При возникновении сложных жизненных обстоятельств можно не платить кредит, при этом лучше пользоваться законными методами. В противном случае заемщик уже никогда не сможет воспользоваться услугой кредитования в любом банке. На законных основаниях можно остановить выплаты, но для этого должны существовать веские причины, при которых банк может "простить долг" по кредиту.

Законные способы

Одним из основных способов является случай, когда клиент может не платить проценты по основному долгу. Данная услуга действует для кредитных карт с льготным периодом, благодаря которому можно пользоваться денежными средствами без процентных взносов при своевременном погашении платежа в течение установленного срока.

Также можно снизить процентную ставку, начисленную за неустойку. Снизить размер данной денежной суммы можно, обратившись суд и доказав существующие нарушения.

Оспорить договор

В судебном порядке можно всегда оспорить основной договор, заключенный с кредитной организацией. Для этого можно досрочно погасить кредит выплаты предусмотренных процентов. Можно подавать иск о признании основного договора незаключенным, но данный вариант подходит, если, к примеру, банк не указывает графики внесения ежемесячных взносов, а лишь указывают общую сумму кредита и процентного соотношения. Расторгнуть договор также возможно, если банк неверно определил сумму ежемесячных платежей.

Погасить кредит страховкой

В любом банке действует услуга страхового погашения кредита, которая предусматривает возмещение долга по кредиту при наступлении страхового случая. При этом зачастую свои права заемщиков приходится отстаивать в судебном порядке, при этом теряется время, а также копится существенная неустойка по кредиту. Для этого необходимо отсрочить платежи на время судебных разбирательств и обратиться в банк с соответствующим заявлением. При возникновении любых страховых случаев заемщик имеет право направить страховые выплаты на покрытие долга хотя бы частично.

При этом необходимо обращаться в страховую компанию с полным пакетом документов, который включает в себя как договор, так и все финансовые документации по страховым выплатам.

Реструктуризация

Одним из популярных способов смягчения кредитных условий становится реструктуризация долга, которая предусматривает обращение в банк с просьбой об отсрочке платежей при возникновении определенных материальных трудностей. При этом к заявлению обязательно прикладываются подтверждающие документы.

На протяжении отсрочки клиент выплачивает лишь проценты. При этом срок кредитования может быть увеличен, а сумма по ежемесячным выплатам значительно снижена. При этом стоит отметить, что банки идут на условия реструктуризации долга, если заемщик имеет лишь временные материальные трудности.

Банкротство

Физические лица вправе объявить себя банкротами, сославшись на то, что не имеют возможности далее оплачивать кредит в виду сложных жизненных обстоятельств и значительных финансовых сложностей. Банкротство является законным решением, но доказать данный статус является достаточно сложной процедурой и становится реально лишь для тех, у кого сложились действительно сложные финансовые условия.

Другие способы

Заемщик может использовать и другие законные способы, к примеру, дождаться решения суда. По направлению искового заявления и заседанию суда заемщику могут быть вынесены более лояльные условия погашения кредита, а сумма неустойки может быть вовсе списана. Банк может предоставить кредитные каникулы, а также убрать все штрафные санкции с должника в виду наличия некоторых сложных жизненных обстоятельств.

При невозможности выплачивать кредит заемщики пользуются не вполне законными способами и используют такой выход как выжидание истечения срока исковой давности. Данный срок может составлять 3 года с момента осуществления последней выплаты по кредитному решению. По прошествии 3-х лет заемщик может освободиться от долга, если не происходит контакт между банком и заемщиком. То есть должник не должен отвечать на звонки и принимать письма от банка, а также сменить непосредственное место жительства, чтобы не допустить визиты коллекторов, иначе срок и иска будет отчитываться заново и снова нужно будет "скрываться" три года.

Исчезновение заемщика

Исчезновение заемщика может быть вызвано его смертью, а также пропажей без вести. В любом случае договор предусматривает выплату кредита родственниками лица, взявшего кредит. При этом все неустойки по выплате также распространяется на ближайших родственников должника.

Рефинансирование

Данная процедура представляет собой своеобразное " перекредитование", в результате которого заемщик вправе взять новый кредит на более выгодных условиях и на более длительный срок для уменьшения ежемесячных платежей. При этом способ не избавляет от долговых обязательств, но позволяет расплатиться со старым кредитом при уменьшении долговой нагрузки.

Незаконные способы

К незаконным способам можно отнести полное игнорирование претензии банка по невыплате основного долга, а также процентов. При этом банк вправе подавать исковые требования в суд, также требовать уплату долга заемщика путем письменных предупреждений, звонков, а также направления коллекторских организаций для разрешения ситуации с невыплатой долга.

Последствия

Если заемщик полностью отказывается от выплаты кредита, рано или поздно сумма по невыплате может значительно вырасти. К основному долгу обязательно прибавляются все неустойки банка, а также дополнительный процент за просрочку платежа. При этом штрафные проценты могут быть достаточно весомыми и сумма долга значительно возрастет.

Чем грозит невыплата?

Поначалу банковская организация взаимодействует с должником через телефонные звонки, а далее обращается уже непосредственно в коллекторское агентство, сотрудники которого могут наносить визиты непосредственно на дом к заемщику. Вся эта ситуация становится довольно неприятной процедурой как для должника, так и для всех его родственников, которые также могут подвергаться допросам и звонкам. Последним этапом действия банка является суд, в результате все судебные издержки также лягут на плечи должника.

Как вести себя с коллекторами?

Визиты коллекторов всегда неприятны для должника, тем не менее, взаимодействие должно осуществляться в конструктивном ключе. Гражданский Уголовный кодекс защищает должника от агрессивных действий коллекторов, поэтому необходимо заранее знать о своих правах и не допустить подобной ситуации.

Что предпринять при агрессивных действиях коллекторов

Если действия коллекторских организаций являются противозаконными и содержат некоторую долю агрессии, заемщик вправе обратиться в правоохранительные органы с соответствующим заявлением. Угрозы и незаконные попытки проникновения в жилище также считаются нарушением коллекторского кодекса, в результате чего на агентство могут быть наложены некоторые обязательства.

При общении с коллекторами следует помнить, что описывание имущества может производиться только на основании судебного решения. Поэтому необходимо предварительно тщательно изучить все предъявляемые документы. В случае отсутствие решения суда все действия коллекторов, направленные на конфискацию имущества, являются незаконными.

Что делать, если нечем платить кредит Сбербанку?

У заемщиков Сбербанка зачастую возникают проблемы с выплатами кредитных обязательств. У известной банковской организации существует своя законная методика работы с должниками, которое заключается в осуществление звонков должнику на протяжении 90 дней, причём с каждым звонком тональность разговора будет меняться, и требования по возвращению долга будут усиливаться.

Далее Сбербанк использует уже более строгие методы. У банковской организации существует собственное коллекторское агентство, которое будет довольно часто посещать должника с требованием вернуть основную задолженность. При этом лучше обратиться в банк за реструктуризацией долга, иначе при любом устройстве на работу банк всё равно будет списывать определённую сумму заработной платы, и уйти от основного долга перед кредитной организацией не получится.