С ухудшением экономической обстановки в 2014 году и падением доходов у населения, большинство россиян, оформивших заем на жилье, оказались в неблагоприятной ситуации. Объем просрочек и невыплат резко возрос. Поэтому правительство РФ приняло решение об оказании материальной поддержки должникам — была внедрена программа помощи ипотечным заемщикам. Выделением средств занимается федеральное агентство АИЖК.

Государство не оставляет заёмщиков попавших в самых сложных условия при выплате займа и помогает

Государство не оставляет заёмщиков попавших в самых сложных условия при выплате займа и помогает Из-за недостатка средств в 2016 году процедура была приостановлена, но уже с 2018 она возобновилась, но уже по новым правилам. В августе Сбербанк начал принимать заявки от желающих на получение компенсации из федерального бюджета.

Цель программы – устранение жилищных займов с проблемами. Клиент-должник сможет надеяться на пересмотр параметров займа, чтобы в дальнейшем гасить долг на комфортных условиях.

Проведение реструктурирования с господдержкой имеет массу преимуществ для должников:

- Остаться собственником купленной квартиры, поскольку при невыполнении кредитных обязательств банк-кредитор вправе продать залоговое жилье, чтобы компенсировать расходы.

- У должника появляется возможность на продажу кредитной квартиры и покупку новой по значительной низкой цене, а оставшиеся деньги использовать для уплаты долга.

- Получить послабления по условиям займа.

- Не допустить ухудшения кредитной истории.

Эта программа за несколько лет работы уже положительно зарекомендовала себя и помогла тысячам семей

Эта программа за несколько лет работы уже положительно зарекомендовала себя и помогла тысячам семей В процедуру предоставления материальной поддержки были внесены следующие изменения:

- Уменьшение долга на 20-30%, но не больше 1,5 млн. руб. Компенсация в 30% допустима только для определенной группы россиян – инвалидам, ветеранам боевых действий, семьям с двумя и больше детьми или имеющим несовершеннолетнего инвалида. При наличии одного ребенка можно рассчитывать лишь на 20%.

- Перевод валютных выплат в рубли, проценты устанавливаются до 11,5%.

- Для рублевого займа ставка не может быть выше той, что принята сейчас в банковском учреждении.

- Компенсацию можно использовать двумя способами – единовременно оплатить долг или уменьшить ежемесячные выплаты на 50% (на 1,5 года и больше).

- Заявки на участие одобряются, когда имеются отклонения от базовых условий в нескольких пунктах.

- Право на подачу заявления имеют граждане, получившие заем не ранее 1 года.

Сбербанк более охотно предоставляет такой вариант реструктуризации: недополученный по процентам доход компенсируется из федерального бюджета.

Кому предназначена господдержка по программе помощи

Список физлиц, имеющим право на участие в программе помощи ипотечным заемщикам, ограничен:

- родители и опекуны с одним и более детьми, не достигшим совершеннолетия;

- участники военных действий;

- инвалиды, семьи с ребенком-инвалидом;

- семьи, у которых есть дети до 24 лет – студенты, аспиранты с дневной формой обучения.

Категории заёмщиков, которые могут получить помощь

Категории заёмщиков, которые могут получить помощь Требования Сбербанка

При оформлении реструктуризации в Сбербанке по программе помощи ипотечным заемщикам отзывы клиентов подтверждают, что бывают случаи отказа при подаче заявки. Основной причиной отказа банковского учреждения является подача заявителями неправдивых сведений. Второй причиной может оказаться незнание основных требований кредитной организации к финансовому состоянию заявителя и параметров реструктурированного жилья. Рассмотрим их.

Требования банковского учреждения к претенденту:

- Совокупный среднемесячный семейный доход заемщика за 3 последних месяца до написания заявления не должен превышать двойного прожиточного минимума (данные варьируются в зависимости от региона проживания). Расчет прожиточного минимума производится на каждого члена семьи с вычитанием суммы выплат по кредитным обязательствам.

- С момента оформления ипотеки ежемесячные выплаты выросли на треть или больше. Такое возможно, если кредит был выдан в валюте, а за этот период происходило падение рубля. Второй случай – повысились проценты, если ставка «плавающая».

- Залоговое жилье является единственным.

Главные условия и требования к заёмщикам

Главные условия и требования к заёмщикам Не менее жесткие ограничения выставляются кредитной квартире. Они касаются размера площади:

- 1-комнатные – 45 кв. м;

- 2- комнатные – 65 кв. м;

- 3-комнатные – 85 кв. м.

Как получить компенсацию

Для участия в программе помощи ипотечным заемщикам клиенту следует действовать в таком порядке:

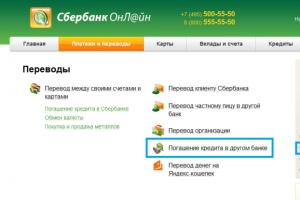

- Посетить офис, где выдавался заем. Можно сначала проконсультироваться, позвонив в Контактный центр.

- Банковский специалист проконсультирует претендента, оценит его реальные шансы на госпомощь.

- Если претендент отвечает всем критериям, ему выдается перечень документов для реструктурирования долга.

- После подачи бумаг необходимо дождаться решения комиссии.

Какие документы потребуются

В зависимости от причин реструктурирования количество справок может варьироваться:

- Паспорта участников соглашения (заемщика, созаемщика, залогодателя, членов семьи).

- Справки о социальном статусе – удостоверение ветерана боевых действий, справка ВТЭК об инвалидности, свидетельства о рождении, справки о составе семьи, из ВУЗа, выписка из ПФР.

- Справки, свидетельствующие о доходе – трудовые книжки, 2-НДФЛ, справка из ЦЗН о сумме пособия.

- Отчет об оценке объекта недвижимости, свидетельство о регистрации.

- Кредитный договор.

- Заявление и анкета по форме банка.

- Страховка на залоговую квартиру, квитанции о внесении взносов.

Если имеется созаемщик, он также обязан подготовить пакет документов.

Заключение

Реструктуризация ипотечного кредита с государственной компенсацией – удачный выход для многих должников. Они получают шанс не только в полной мере выполнить свои обязательства по займу, уменьшить нагрузку на семейный бюджет, но и сохранить свою кредитную историю безупречной.

В 2017 г. российские власти приняли постановление номер 961, регламентирующее процесс оказания финансовой помощи заёмщикам, оказавшимся в сложной жизненной ситуации. На эти цели правительством направлено порядка 2 млрд рублей. Для того чтобы стать участником программы АИЖК по ипотеке в Сбербанке, человек должен прийти в кредитное учреждение и написать заявление.

Бюджетные льготы предоставляются следующим лицам:

- Граждане, имеющие на иждивении одного или нескольких детей (в том числе приёмных);

- Ветераны военных конфликтов;

- Родители, имеющие на иждивении студента в возрасте до двадцати четырёх лет, обучающегося по очной форме;

- Инвалиды и граждане, ухаживающие за лицами с ограниченными возможностями.

Помощь предоставляется семьям, оказавшимся в непростой финансовой ситуации (доходы домашнего хозяйства не превышают удвоенного размера прожиточного минимума за последние 90 дней). Вторым обязательным условием предоставления субвенций является рост стоимости заёмных средств на тридцать и более процентов.

Условия программы АИЖК по ипотеке в Сбербанке накладывают определённые ограничения, касающиеся площади залогового имущества. Максимальный размер однокомнатной квартиры не может быть больше 45 кв. метров. Двухкомнатной — 65 кв. м. Трёхкомнатной — 85 кв. м. Льготы полагаются гражданам, для которых ипотечная квартира является единственным жильём. Заявку на получение субсидии можно подавать через 12 месяцев после подписания кредитного соглашения.

Для участия в программе АИЖК по ипотеке в Сбербанке соискатель должен подготовить:

- Заявление;

- Паспорт гражданина Российской Федерации;

- Свидетельство о рождении всех детей;

- Свидетельство об усыновлении, разрешение органов попечительства и судебное решение (при наличии приёмных детей);

- Удостоверение ветерана войны;

- Справка о прохождении медицинской экспертизы. Данная бумаги предъявляются при наличии инвалидности ;

- Документ из вуза (для студента очной формы обучения);

- Выписка по индивидуальному пенсионному счёту;

- Справка о доходах по форме кредитного учреждения;

- Трудовая книжка, заверенная печатью и подписью директора компании;

- Справка из центра занятости населения о размере пособия по безработице (для временно неработающих граждан);

- Отчёт об оценке стоимости залоговой недвижимости , составленный на момент выдачи жилищной ссуды;

- Оригинал кредитного соглашения;

- Копия листа с пропиской;

- График платежей.

Согласно условиям программы АИЖК по ипотеке в Сбербанке соискатель должен предъявить страховой договор и квитанцию, подтверждающую оплату страховой премии. Перечень бумаг может быть изменён по требованию менеджеров Сбербанка. Если заимодавец одобрит реструктуризацию, то остаток задолженности будет снижен на 30% (максимальная сумма компенсации составляет 1,5 млн рублей).

Начисленные штрафы и пени будут списаны (кроме неустоек, которые заёмщику пришлось оплачивать на основании судебного решения). Если ссуда оформлялась в иностранной валюте, то её размер должен быть пересчитан по специальному курсу (он должен быть ниже официальных валютных котировок). Предельная стоимость валютного кредита установлена на уровне 11,5% годовых.

Эксперты Счётной палаты считают, что программа помощи валютным заёмщикам имеет серьёзные недостатки. Чиновники полагают, что условия предоставления финансовой помощи не обладают должной прозрачностью. Следствием этого является большой процент отказов в предоставлении бюджетных льгот. Программа рассчитана в основном на валютных заёмщиков. Клиенты, взявшие кредит в рублях, практически не имеют шансов на получение субсидий.

Банки крайне неохотно идут на пересмотр договоров. Они всячески затягивают процесс рассмотрения заявлений по программе АИЖК по ипотеке в Сбербанке и отказывают в предоставлении льготных условий большинству соискателей. Банкиры не хотят ухудшать качество кредитного портфеля, так как это потребует создания дополнительных финансовых резервов.

Работники Счётной палаты считают, что число реструктурированных ипотечных займов является заниженным, что указывает на нецелевое использование бюджетных средств (по официальным данным было пересмотрено порядка 1300 договоров). Эта проблема была описана в письме, направленном в АИЖК. Ответа на запрос Счётной палаты пока не последовало.

Отношение к валютным заёмщикам в обществе неоднозначное. Кто-то сочувствует клиентам банков, а кто-то осуждает их. Большинство ипотечных заёмщиков оформляло ссуду до резкого обвала курса рубля. Люди взяли валютную ипотеку, так как ставки по ней были ниже, чем по рублёвым займам. Именно этот факт является причиной бурных общественных дискуссий.

Многие люди считают, что клиенты Сбербанка должны сами решать свои проблемы. Они указывают на то, что материальная помощь оказывается за счёт государственных средств (т. е. за счёт налогоплательщиков). Кто-то говорит, что помощь ипотечным заёмщикам может стать причиной пересмотра условий по обычным кредитным договорам. Такая политика подорвёт устойчивость банковской системы и создаст предпосылки для развития экономического кризиса.

Валютные ипотечники постоянно привлекают к себе внимание прессы. Они устраивают пикеты и проводят различные акции в общественных местах. Люди штурмуют офисы банков, и устраивают голодовки. Граждан не устраивают действия властей и финансистов. Ситуация с валютной ипотекой является источником социальной напряжённости. В 2017 году группа лиц захватила приёмную Банка России и потребовала встречи с Эльвирой Набиуллиной (глава ЦБ РФ). С людьми были проведены профилактические беседы. Несанкционированные действия инициативной группы были пресечены правоохранительными органами.

Что такое АИЖК

Последние годы стали настоящей проверкой для российской экономики. Пришлось пройти череду испытаний и многочисленным должникам, которые не всегда имели возможность вовремя погашать свои долги. Именно поэтому многих людей интересует, как изменится программа помощи ипотечным заёмщикам 2019 и свежие новости на упомянутую тему.

Если посетить официальный сайт агентства, занимающегося поддержкой граждан и оказывающего помощь в выплате задолженности, станет очевидно, что текущие правила и условия заметно отличаются от того, что предлагалось клиентам годом ранее. Обновлённые требования к нуждающимся в поддержке людям в 2019 году существенно ограничили круг лиц, которые могут подавать заявку и рассчитывать на её одобрение. Изменить кредитный договор удастся лишь тем должникам, которые оказались в действительно непростом положении. При этом важно, чтобы неприятности наступили по независящим от владельцев залоговой недвижимости обстоятельствам.

Алгоритмы и особенности программы

Последние новости о программе помощи ипотечным заёмщикам от АИЖК в 2019 году связаны с появлением небольшого, но важного пункта в требованиях к соискателям. Он касается увеличения ежемесячных выплат должников банку на 30 и более процентов.

Но подобные условия способны соблюсти только те люди, которые оформляли заём в валюте. То есть, обновлённые требования существенно ограничивают круг лиц, получающих помощь, оставляя в нём лишь тех, кто получал заём в иностранной валюте. Остальным приходится надеяться на благосклонность рассматривающих заявки сотрудников.

Дополнительно требуется знать, что:

- размер совокупной помощи всем должникам ограничен 2 миллиардами рублей;

- 1 человек способен получить поддержку в пределах 1,5 миллиона (не более 30% от размера долга);

- максимальный срок получения льгот составляет 12 месяцев, минимальный – 6;

- рассмотрением заявок занимаются представители банков, представленных в списке партнёров АИЖК.

Важно подчеркнуть, что указанные ограничения в особых случаях могут игнорироваться.

Как работает программа помощи ипотечным заёмщикам в 2019 году

Упомянув тот факт, что рассмотрением поданных клиентами заявок занимаются сами кредитные заведения, оформлявшие ипотеку и получившие жильё в залог, следует заострить внимание на полный порядок получения льготных условий.

Действующая программа помощи ипотечным заёмщикам требует совершения следующих действий:

- начать нужно с посещения отделения банка и написания заявки на получение поддержки;

- затем, согласовав процесс подачи документов с ответственным за работу с клиентами менеджером, необходимо перейти к сбору затребованных банком бумаг;

- следующий этап заключается в ожидании проверки указанных сведений;

- получив одобрение на снижение платежей, останется заключить дополнительное соглашение с кредитором или подписать абсолютно новый кредитный договор.

Стоит добавить, что точный перечень бумаг и образец заявления представлен на официальном сайте АИЖК в разделе, посвящённом работе с обслуживающим должника кредитным заведением.

Кто может получить поддержку от государства

Перечень лиц, способных претендовать на предложенную АИЖК программу помощи ипотечным заёмщикам 2019, ограничен 4 группами людей:

- молодые семьи с детьми, не достигшими совершеннолетия;

- семьи с иждивенцами до 24 лет (включая ребёнка, учащегося в учебном заведении, аспирантов и практикантов);

- инвалиды и опекуны инвалидов;

- участники боевых действий.

То есть, в данный перечень входят наиболее уязвимые слои общества, нуждающиеся в льготах больше всего.

Согласно последним новостям, дополнительно необходимо соблюдение следующих требований:

- падение доходов на треть;

- совокупный ежемесячный доход семьи не превышает двукратного продолжительного минимума;

- увеличение платежей превышает 30%;

- ипотека получена более года назад;

- участие кредитора в описываемой программе.

Помимо перечисленных существуют отдельные требования к залоговой недвижимости. Так, она обязана быть единственным жильём семьи находиться на территории России.

Какую помощь получат заёмщики от АИЖК

Важным нюансом, о котором нужно знать всем потенциальным участникам программы помощи ипотечным заёмщикам АИЖК, является существование нескольких различных форм помощи:

- снижение ежемесячных взносов на срок до года;

- прощение части долга и всего кредита;

- изменение условий кредитования и совокупной стоимости займа;

- уменьшение процентной ставки до уровня менее 11,5%;

- изменение валюты на рубли с перерасчётом, согласно текущему курсу;

- списание штрафных платежей, комиссий и начислений за просрочку.

Дополнительно нужно учитывать перечисленные выше особенности и ограничения. Соискателям поддержки важно помнить, что максимальная сумма не может превышать полтора миллиона рублей или 30% от совокупного размера задолженности.

Исключение составляют ситуации, когда в льготах заинтересованы службы опеки, депутаты, уполномоченный по правам человека и ответственные за социальное обеспечение представители исполнительной власти.

Необходимые документы

Главное, что необходимо знать о подготовке документов, – это их назначение. Они обязаны подтверждать право заявителя на льготы. При этом свежие новости о помощи ипотечным заёмщикам в 2019 году подчёркивают тот факт, что банки способны затребовать дополнительные бумаги по собственному усмотрению.

Но в целом плательщикам кредита требуется подготовить:

- заявление с объяснением причин получения поддержки (образец представлен на сайте АИЖК);

- копии паспортов владельца недвижимости и всех проживающих в квартире людей (копировать требуется все страницы, детям нужно копировать свидетельство о рождении);

- справка о доходах из налоговой (необходимо подтверждение доходов за 3 месяца);

- копия трудовой книжки (обязательно заверение работодателем);

- ипотечный договор;

- бумаги, подтверждающие причастность человека к определённой категории (категории перечислены выше).

Дополнительно допускается предоставление иных документов по желанию соискателя, если он убеждён в том, что они помогут комиссии принять положительное решение. Бумаги, подтверждающие, что у заявителя нет другой недвижимости, комнаты или дома не требуются.

Что делать, если нет помощи государства в погашении ипотеки

Свежие новости и указанная выше информация говорят о том, что рассчитывать на снижение платежей способны лишь участники валютной ипотеки. Это подтверждают и многочисленные отзывы тех, кто уж подавал заявку (хотя это не повод отказываться от написания заявления). Поэтому одновременно с государственной поддержкой следует рассматривать и альтернативные способы снижения займа.

Сейчас существует 2 основных способа справиться с финансовыми затруднениями:

- реструктуризация, изменяющая условия кредитования;

- рефинансирование, увеличивающее общую цену ипотеки, но снижающее размер взносов.

Оба варианта не допускают наличия просрочек.

Государственная программа помощи заёмщикам, реализуемая Агентством ипотечного жилищного кредитования (АИЖК), была введена в действие в 2015 году. Необходимость такой поддержки была продиктована высокой закредитованностью населения и значительным ростом курса иностранной валюты. Государственная поддержка в первую очередь предназначалась людям, попавшим в сложную финансовую ситуацию.

За несколько лет существования такого проекта была доказана его высокая эффективность и востребованность, однако действие программы было приостановлено по причине нехватки бюджетных средств. В результате граждане начали получать массовые отказы в реструктуризации займа. В августе 2017 года правительством было принято решение о продлении субсидирования, однако в программу были внесены некоторые изменения.

В 2018 году ипотечные заёмщики смогут воспользоваться государственной помощью по новым правилам. Правительство обещает гражданам сократить долг по проблемной ипотеке при условии соблюдения определённых требований. Нововведения в основном коснулись валютных кредитов.

Основная суть государственной программы жилищного кредитования

Для того чтобы воспользоваться государственной помощью в реструктуризации ипотечного кредита, заёмщику придётся собрать специальный пакет документов и написать заявление в свой банк. Если гражданин получит одобрение, то с заёмщиком будет заключено дополнительное соглашение к действующему договору. После проведения реструктуризации задолженности стоимость ежемесячных платежей снижается до 11,5% годовых, а должник получает льготную отсрочку до полутора лет.

Государственная субсидия, направляемая на снижение основного долга по ипотечному займу, выделяется из федерального бюджета. Для контроля над финансированием было создано Агентство по ипотечному жилищному кредитованию, которое стало играть роль посредника между кредитором и заёмщиком. В результате такой схемы банк получает недополученную финансовую выгоду, а заёмщик - льготные условия кредитования.

Для того чтобы понять, как работает крупнейший государственный бизнес-проект, нужно изучить механизм движения денежных потоков данной организации. АИЖК имеет двухуровневую систему финансирования. На первой ступени агентство осуществляет тесное сотрудничество с кредиторами, которые выдают и реструктуризируют сложную задолженность по программе АИЖК. На второй ступени организация выкупает права требования по таким займам и под их залог привлекает денежные средства на фондовом рынке путём выпуска высоколиквидных ценных бумаг.

Все участники данной схемы получают финансовую выгоду. Банк начисляет комиссию за обслуживание клиента и при этом не думает, где взять средства на кредитование. Заёмщик выплачивает ипотеку по более низкой процентной ставке. АИЖК не занимается проверкой физического лица на предмет платёжеспособности, так как выдаёт деньги банку, также в случае невозврата долга все вопросы решаются без его участия.

Продление программы государственного субсидирования ипотечных займов в 2018 году стало возможным благодаря дополнительной эмиссии ценных бумаг на сумму 2 млрд рублей.

Проведение реструктуризации ипотечного кредита по программе АИЖК

Помощь АИЖК ипотечным заёмщикам, попавшим в сложную финансовую ситуацию, в 2018 году будет осуществляться на основании постановления №961 от 11.08.17 года. По новой программе физические лица могут получить материальную поддержку в виде списания 30% остаточного долга, но не более 1,5 млн рублей. Кроме этого, заёмщик может рассчитывать на аннулирование начисленной неустойки, которая не была списана по решению судебных органов.

После того как жилищная ипотека будет рефинансирована, стоимость валютного займа составит 11,5% годовых, а рублёвого – не выше действующей банковской ставки. Государством при реструктуризации долга может быть оказано два вида помощи:

- конвертация валютного займа в рублёвый по заниженному курсу;

- списание максимально возможной части задолженности.

Реструктуризация ипотечного кредита проводится только по решению кредитора. При переуступке права требования комиссия не взимается. Оформлением перекредитования занимается АИЖК. В рамках постановления №961 рассчитывать на льготное заимствование могут следующие категории граждан:

- семьи, имеющие несовершеннолетних детей;

- ветераны боевых действий;

- опекуны и попечители, воспитывающие малолетних детей;

- граждане, имеющие группу инвалидности;

- физические лица, на иждивении которых находятся лица до 24 лет.

Для всех вышеперечисленных лиц также установлено дополнительное условие. Их среднемесячный доход за три последние месяца до реструктуризации должен быть меньше двух прожиточных минимумов на каждого члена семьи. Величина МРОТ определяется в соответствии с регионом проживания физического лица. Кроме того, вторым условием будет увеличение ежемесячного платежа на 30% по сравнению с датой получения ипотеки. Этот пункт делает недоступной программу льготного рефинансирования для большинства рублёвых заёмщиков.

В конце 2017 года для урегулирования вопросов клиентов, не попавших под программу государственного субсидирования, была создана специальная комиссия, на которой в индивидуальном порядке были рассмотрены заявления физических лиц, которые, несмотря на явную необходимость, не соответствуют установленным условиям. Список таких нуждающихся составляется банком на основании личного заявления заёмщика. Межведомственная комиссия может принять решение об увеличении максимального размера субсидии в два раза для определённых групп нуждающихся.

Существует мнение, что банки преднамеренно отказывают гражданам в проведении рефинансирования займа, однако это не верно, так как такая процедура является выгодной для финансового учреждения. При переуступке права требования финансовый убыток, который может возникнуть при досрочном погашении займа, будет компенсирован государством.

Ипотечная недвижимость также должна соответствовать определённым требованиям. Для того чтобы получить льготное кредитование, залоговая площадь обязана соответствовать следующим требованиям:

- однокомнатная квартира не должна быть более 45 кв. м, двухкомнатная – 65 кв. м, трёхкомнатная более 85 кв. м;

- стоимость одного квадратного метра должна быть не больше 60% установленной цены по региону;

- приобретаемое жильё должно быть у гражданина единственным, при этом допускается долевое владение собственностью в другом помещении, но не более 50% для всей семьи.

Стоит отметить, что требование к площади и стоимости метра недвижимости не распространяется на многодетные семьи. Если у такой категории граждан имеется другая собственность, то её можно оперативно переписать на других родственников, и тогда право на льготное кредитование с господдержкой не будет потеряно.

Какие документы потребуются для реструктуризации займа в 2018 году

Для того чтобы провести рефинансирование ипотечного кредита по государственной программе, нужно предоставить в свой банк заявление, документы, подтверждающие личность заёмщика, его право на льготное кредитование и ипотечную недвижимость. Также в банк предоставляются различные справки о состоянии действующего займа и произведённых платежах. В зависимости от условий кредитования перечень документов может включать в себя дополнительные формы, также некоторые справки из общего списка могут быть необязательными.

Примерный список документов выглядит следующим образом:

- анкета-заявление на пересмотр действующих условий ипотечного займа по программе государственного субсидирования с обязательным указанием причины;

- удостоверения личности всех членов семьи (паспорта, свидетельства о рождении);

- в случае смены фамилии заёмщик предоставляет свидетельство о расторжении или заключении брака;

- для опекунов потребуется выписка из судебного решения с подтверждением их статуса;

- удостоверение ветерана;

- документ, подтверждающий группу инвалидности у заявителя или его детей;

- выписка из финансово-лицевого счёта с информацией о совместном проживании лиц в возрасте до 24 лет;

- справка из школы или ВУЗа о том, что ребёнок обучается по очной форме;

- копия трудовой книжки для работающего гражданина с пометкой о том, что заёмщик трудоустроен по настоящее время;

- для индивидуальных предпринимателей свидетельство о остановке на учёт или выписка из ЕГРИП;

- оригинал трудовой книжки для безработного;

- справка о получении пособия по безработице для тех, кто зарегистрирован на бирже труда;

- справка о доходах по форме 2-НДФЛ от всех работающих членов семьи;

- налоговая декларация, патент;

- для пенсионера - справка о размере пенсии за последние 12 месяцев, для студента - документ, подтверждающий размер стипендии;

- действующий кредитный договор и график ежемесячных платежей по ипотеке.

По залогу предоставляются следующие документы:

- документ на собственность (свидетельство);

- закладная (при её наличии);

- заявление от заёмщика о наличии у него другого имущества;

- договор долевого участия в строящейся новостройке;

- оценочный альбом по залогу;

- технический и кадастровый паспорт помещения.

После того как все документы будут подготовлены, пакет нужно отправить в банк, в свою очередь, кредитор передаст документацию на проверку в АИЖК. В соответствии с регламентом, рассмотрение заявления должно проходить не дольше 30 дней. При необходимости предоставления дополнительной информации по заёмщику процедура может растянуться на несколько месяцев.

Сегодня мы расскажем о том, что такое программа помощи ипотечным заемщикам и как именно вы можете получить помощь в погашении ипотеки

от государства в 2019 году.

Программа помощи ипотечным заемщикам в 2019 от государства, изменения и дополнительные 730 млн.

Сегодня вы узнаете:

- Что это такое программа помощи отдельным категориям ипотечных заемщиков?

- Как получить помощь в погашении ипотеки от государства?

- Отзывы получивших помощь государства в выплате ипотеки.

Что можно получить

Ипотека стала одним из эффективных инструментов решения жилищного вопроса в России. Да, у неё есть ряд минусов и плюсов, которые мы рассмотрим в отдельном посте нашего проекта, но это реальная возможность, особенно молодым семьям, приобрести жилье.

С наступлением очередного кризиса в экономике, государству пришлось оказать поддержку ипотечным заемщикам, попавшим в сложную финансовую ситуацию. В апреле 2015 вышло соответствующее 373 Постановление Правительства РФ от 20.04.2015, подписанное Д.А. Медведевым. Оператором реализации данного проекта стало АО «Агентство по ипотечному жилищному кредитованию».

Первоначально данное постановление предусматривало срок действия программы помощи до конца 2016 года, но неоднократно вносились в него изменения и дополнения.

На сегодняшний день, согласно последним изменениям 373 Постановления Правительства от 24.11.2016 года , помощь ипотечным заемщикам (реструктуризация ипотеки) действует до 1 марта 2017 г (продлено до 31 мая 2017 Постановление правительства РФ от 10.02.2017 №172, с 07.03.2017 прием новых заявок приостановлен в связи с израсходованием средств по программе.

Однако в июле 2017 года было выделено дополнительно 2 млрд. рублей из фонда правительства на возобновление программы. 11.08.2017 вышли новые условия участия в программе помощи ипотечным заемщикам - постановление правительства РФ № 961, о которых вы узнаете из этой статьи) и заключается в следующем:

- Снижаются обязательства заемщика по ипотеке перед банком в размере от 20% до 30% от остатка (на усмотрение банка кредитора), но не более чем на 1500 000 руб.

- По согласованию заемщика и банка можно выбрать формат помощи, а именно, либо направить всю сумму помощи в ипотеку в гашение основного долга и тем самым уменьшить ежемесячный платеж, либо на снижение ежемесячного платежа на 50% и более сроком до 1,5 лет.

- Замена валютной ипотеки на рублевую. При этом ставка по ипотеке не может быть выше 11,5% годовых. Для рублевой ипотеки не выше действующей в банке ставки за исключением случаев, предусмотренных договором ипотеки, при нарушении правил страхования.

- До 1 сентября должна быть создана специальная межведомственная комиссия, которая сможет увеличивать предельную выплату по программе в 2 раза и одобрять заявки на участия если есть отклонения от базовых условий, но не более чем в двух пунктах.

Пример: Если у семьи остаток по ипотеке на момент реструктуризации составляет 2 млн. рублей и, после проверки документов АИЖК, банк кредитор принял решение списать долг в размере 20% остатка основного долга, то при ипотеке в 12% годовых с остатком срока в 10 лет платеж сократиться с плановых 28694 руб. в месяц до 22955. Выгода 5739 рублей.

Существует мнение, что очень часто банки отказывают в проведении реструктуризации ипотеки, но на самом деле данная процедура им очень выгодна т.к. понесенные банком убытки (неполученный процентный доход) из-за досрочного гашения компенсируется государством.

Изменения в программе помощи ипотечных заемщиков от 10.02.2017 предполагают, что максимальное возмещение 30% от остатка (до 1,5 млн. руб.) компенсируется государством только в том случае, если в семье есть двое детей или вы инвалид (ребенок инвалид), а также могут претендовать ветераны боевых действий. С одним ребенком можете претендовать только на 20%. Изменения от 10 августа 2017 года позволяют увеличить размер максимальной выплаты в два раза по решению специальной межведомственной комиссии.

Проанализировав негативные отзывы о выплате ипотеки с помощью государства, наши эксперты пришли к выводу, что чаще всего основанием отказа является недостоверная информация, предоставленная заемщиком и не знание основных требований и условий поддержки государства. Давайте поговорим сейчас о них.

Важный момент! Приём документов по Программе приостановлен со 2.12.2018 и программа больше пока не работает.

Кто может получить поддержку от государства

Постановление Правительства № 373 с изменениями от 24.11.2016 предусмотрен следующий список лиц, кому государство может помогать выплачивать платеж по ипотеке:

- Граждане РФ с 1 или более несовершеннолетним ребенком;

- Опекуны (попечители) 1 или более несовершеннолетнего ребенка;

- Участники боевых действий;

- Инвалиды или семьи с детьми инвалидами;

- Граждане с иждивенцами детьми до 24 лет, которые обучаются на очной форме в образовательном заведении.

Требования к ипотечному жилью

Чтобы получить помощь от государства, залоговая квартира по ипотеке обязана соответствовать этим характеристикам:

- Не должна превышать общей площади для однушки – 45 кв.м., для квартиры с двумя комнатами – 65 кв.м. и для трешки и более - 85 кв.м.

- Стоимость 1 кв.м. общей площади жилья превышает не больше 60% средней стоимости типовой квартиры в вашем регионе на дату заключения кредитного договора (по данным Федеральной службы государственной статистики).

- Жилое помещение должно быть единственным для заемщика по ипотеке. При этом разрешается иметь совокупную долю собственности всех членов семьи не более 50% в одном другом жилом помещении. Отсчет о наличии собственности ведется от 30.04.2015. Т.е. не получиться оперативно переписать/подарить «лишнюю» недвижимость, чтобы стать участником.

Важный момент! Требование к общей площади ипотечного жилья и стоимости квадратного метра не распространяется на семьи с 3 и более несовершеннолетними детьми. Если у вас есть собственность в другом жилье более 50%, то вам откажут по программе, но можно переписать её на родственников и тогда все будет ОК. С 11.08.2017 споры по квадратным метрам и отклонениям по программе должна решать специальная межведомственная комиссия, которая будет создана в сентябре.

Требования к ипотечным заемщикам

- Гражданство России

- Ваш доход ниже двух прожиточных минимумов в вашем месте проживания на каждого человека в семье, если отнять от него ваш ежемесячный платеж по ипотеке. Анализируются три полных последних месяца. При этом платеж по ипотеке должен вырасти не менее чем на 30% от первоначального платежа.

Т.е. данная программа подходит только под валютных ипотечников и тех заемщиков у кого плавающая ставка. Для обычных ипотечных заемщиков невозможна ситуация, когда текущий платеж выше первоначального на 30%. Но когда заработает межведомственная комиссия, можно будет подать туда заявку на рассмотрение, т.к. допускается до 2-х отклонений от условий. Отклонение по увеличению ежемесячного платежа в том числе.

Если у вас в ипотеке есть созаемщик и у него оформлена доля в собственность в этой квартире, то он обязан предоставить полный пакет документов как по себе, так и по членам своей семьи.

А теперь ответьте на эти вопросы.

Если по одному из них у вас получен ответ «НЕТ», то претендовать на участие в программе поддержки ипотечных заемщиков в 2018 году вы не сможете:

- У вас есть несовершеннолетние дети или вы опекун (попечитель) таких детей?

- Жилье в ипотеку куплено в России?

- Все заемщики по ипотеке граждане РФ?

- После вычета ипотечного платежа, доход на каждого члена вашей семьи меньше двух прожиточных минимумов в вашем регионе?

- Ваш платеж увеличился на 30% от первоначального графика?

- Ипотека оформлена на покупку готового или жилья в стройке?

- Общая площадь жилья меньше 45 кв.м для однушки, 65 кв.м. для двушки и 85 кв.м. для трешки и выше (кроме семей с 3-я и более детьми).

- Стоимость 1 кв.м. не более 60% средней стоимости квадрата в типовой квартире вашего региона?

Если у вас все ответы «Да», то вы сможете получить поддержку от государства в гашении ипотечных кредитов.

Как получить государственную поддержку

Теперь вы уже знаете, что можете рассчитывать на поддержку от государства в погашении ипотеки . Теперь осталось узнать, как её получить.

Прежде всего, вам необходимо обратиться в банк, где вы получали ипотеку. В данной программе помощи ипотечных заемщиков участвуют почти все основные банки.

Полный список можно скачать по ссылке .

Как правило, данным вопросом занимается отдел по работе с просроченной задолженностью. Достаточно просто позвонить в контактный центр вашего банка и узнать, где он находится.

В банке вам выдадут список документов для государственной поддержки по ипотеке . Примерный список представлен ниже:

- Заявление-анкета с обязательным указанием причины для оказания вам помощи со стороны государства (снижение доходов, сокращение, декрет и т.д.).

- Паспорта, свидетельства о рождении несовершеннолетних всех членов семьи.

- Свидетельство о браке (если брак зарегистрирован).

- Свидетельство о расторжении брака, смене ФИО, родителей и детей, соглашение родителей о проживании ребенка с одним из родителей (если требуется).

- Решение органов опеки или решение суда об установлении опекунства (для опекунов и попечителей).

- Удостоверение ветерана боевых действий (для ветеранов).

- Документы по инвалидности у заемщика или созаемщика или у их детей.

- Свидетельство о рождении для лиц в возрасте до 24 лет, находящихся на иждивении.

- Справка о составе семьи для подтверждения проживания иждивенца до 24 лет у заемщика/созаемщика.

- Справка из образовательного учреждения о том, что ребенок до 24 лет находящийся на иждивении заемщика/созаемщика, обучается по очной форме обучения.

- Извещение из Пенсионного Фонда о том, что лицо до 24 лет, находящиеся на иждивении не имеет самостоятельных трудовых доходов.

- Заверенная копия трудовой книжки заемщика/созаемщика.

- Официальная справка с работы (для военных или сотрудников правоохранительных органов).

- Свидетельство о регистрации ИП (для индивидуальных предпринимателей).

- Приказ Минюста России о назначении нотариусом (для нотариусов).

- Трудовая книжка и/или истекший трудовой договор для безработных.

- Документ о постановке на учет в службу занятости (для неработающих).

- Извещение пенсионного фонда о состоянии лицевого счета застрахованного лица (для всех).

- Справка из ФСС РФ о доходе по временной нетрудоспособности, пособиях и иных выплатах.

- Справка о доходе по форме 2 НДФЛ или по форме банка от всех членов семьи.

- Справка банка о совокупном размере дохода семьи (предоставляется банком).

- Налоговые декларации, патенты и т.д.

- Справка о размере пенсии для пенсионеров.

- Кредитный договор

- Закладная (если оформлялась, то она находится в банке).

- Заявление от заемщиков о наличии у них недвижимого имущества на территории России.

- Договор долевого участия (для ипотеки на новостройку).

- Договор оценки залога по ипотеке.

- Технический/кадастровый паспорт по жилому помещению.

- График платежей по ипотеке.

Список достаточно внушительный и заставит вас немного побегать, но оно того стоит. Единственный момент достаточно сложный – это выписки из ЕГРН. Они стоят денег. Одна выписка о правах на имущество по всей России 1500 рублей на человека и их вам никто не вернет при отказе. В прошлый раз было много жалоб на это. С 11.08.2017 требование о наличии выписки из ЕГРН отменено. Банк не в праве её требовать. АИЖК самостоятельно запрашивает её.

После того как полный список документов предоставлен в банк, ответственный сотрудник должен направить их в АИЖК для проверки. В среднем она длится 30 дней, но отзывы участников свидетельствуют, что может доходить и до полугода т.к. банк и АИЖК запрашивают дополнительные документы по своему усмотрению.

Когда АИЖК примет положительное решение, банк сообщит вам о дате встречи. Далее вам нужно будет подписать новый график платежей, новый документ ПСК, заключить договор о реструктуризации (дополнительное соглашение к договору ипотеки), соглашение об изменении условий закладной. Далее нужно будет ждать от 2-х до 4 недель, когда будет запрошена из архива банка закладная. После этого необходимо вместе с полным пакетом кредитных документов и соглашением об изменении условий закладной (обязательно сделайте копии) посетить юстицию для госрегистрации изменений.

Аналогично проходит процесс в Газпромбанке. В ВТБ 24 закрывают ипотеку и выдают новый кредит на меньшую сумму, а это значит, что у вас опять возникают расходы по оплате страховки и оценки.

Плата за реструктуризацию ипотеки не предусмотрена. Проведение данной процедуры не освобождает вас от уплаты ежемесячного платежа и страховых взносов, предусмотренных договором.

Заключение

Можно выделить ряд отрицательных и положительных отзывов по данной программе.

Положительные:

- Сумма поддержки до 600 000 рублей хорошо помогает снизить платеж по ипотеке.

- Снижение ипотечного платежа поможет облегчить сложную финансовую ситуацию.

Отрицательные:

- Большой список документов.

- Отсутствие прозрачных механизмов отслеживания этапов рассмотрения заявки.

- Длительные сроки рассмотрения.

- Нет обязательного требования озвучить причину отказа.

Из этого можно сделать вывод, что программа помощи действительно является хорошим инструментом поддержки ипотечных заемщиков, но механизм её реализации сложен, неповоротлив и непрозрачен, что приводит к негативу со стороны населения.

Надеюсь, теперь вам стала все понятно, как погасить ипотеку с помощью государства.

Важный момент! Если вы подавали заявку на участие ранее, но не получили ответ, то нужно собирать все документы заново и опять подавать заявку.

Если вам не удалось поучаствовать в этой программе, то рекомендуем рассмотреть другой вид поддержки ипотечных заемщиков - Подробные условия описаны в специальном посте. Читайте далее.

В октябре 2018 года Дмитрий Медведев подписал постановление правительства на продолжение программы помощи ипотечных заемщиков. Дополнительно было выделено 730 000 000 рублей на реализацию этой программы.

Видео: Запущена горячая линия по программе помощи ипотечным заемщикам