Ипотечным заемщикам Сбербанка стала доступна опция уменьшения процентной ставки годовых по активному кредиту. Подав специальную заявку на включение в программу, клиент может инициировать снижение ставки до 10,9-11,9% в зависимости от типа кредита: под залог недвижимого имущества, или же по остальным продуктам. Новая опция от Сбербанка предоставляется клиентам в индивидуальном порядке, обязательный элемент которого - соответствие прописанным критериям и требованиям к заемщикам.

Способы уменьшить процентную ставку по активным кредитам

Минимизация платежной нагрузки по выплате действующего ипотечного кредита реализуется несколькими способами: путем рефинансирования, реструктуризации долга, а также путем непосредственного снижения процента, которое реализуется на основе уменьшения ключевой ставки Центробанка.

| Способ уменьшения платежной нагрузки | Схема реализации | Условия предоставления |

| Рефинансирование | Оформляется новый кредит под меньший % для погашения ипотечного долга | На основе заявления заемщика о перекредитовании (может быть выдан и в другом банке) |

| Реструктуризация | Заключается договор на увеличение срока кредитования и уменьшения ежемесячных платежей | На основе заявления заемщика с доказательствами невозможности своевременной уплаты ипотеки по объективным обстоятельствам |

| Снижение процентной ставки в рамках уменьшения ключевого показателя ЦБ | Банк уменьшает процент до фиксированного значения, по которому пересчитывается остаток долга | На основе заявления и документов, подтверждающие соответствие выдвигаемым банком критериев |

Как работает программа снижения процентных ставок по активным кредитам в Сбербанке

При каких условиях возможно снижение процента

Положительные решения по клиентским заявкам на уменьшение ипотечной ставки Сбербанк выносит лишь в тех случаях, что соответствуют заявленным критериям банковской лояльности, а именно:

- если процентная ставка активного займа - выше 12,9% ;

- если ипотечный кредит был оформлен как минимум за 1 год до подачи заявки на снижение ставки;

- по уплате кредита не было просрочек;

- если к уплате долга подлежит сумма в размере от 500 тыс. руб . на дату уменьшения процентной ставки;

- ранее ипотека не была реструктуризирована.

Важно!

Каждое клиентское обращение, соответствующее указанным критериям, рассматривается в индивидуальном порядке. При этом, банк может выделить и другие факторы, способствующие или препятствующие положительному решению для понижения процента по ипотеке. Такими причинами могут послужить рождение ребенка, снижение заработной платы, ухудшение здоровья и др.

Как подать заявление на снижение процентной ставки сегодня – инструкция

Наиболее простой способ снизить ставку по ипотеке сбербанка в 2018 году - воспользоваться онлайн-заявкой в отдельном интерактивном блоке на официальном сайте, или же через Личный кабинет клиента.

В открывшемся окне подачи заявки на сайте следует заполнить основные поля: тип заемщика, корректные ФИО, номер телефона, дату рождения и номер кредитного договора. На основе отправленных данных банк проведет верификацию кредита на соответствие основным параметрам и свяжется с клиентом для согласования деталей.

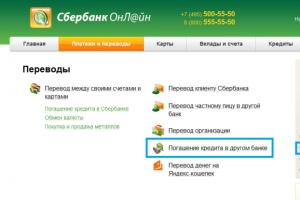

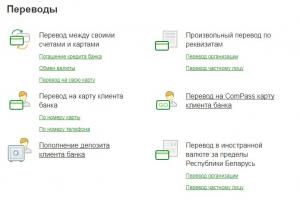

Если же запрос оформляется через Сбербанк Онлайн, алгоритм действий будет следующим:

Шаг 2. Следует кликнуть на значок конверта, находящийся рядом с именем и фамилией клиента вверху окна.

Шаг 3. В открывшейся вкладке « » следует выбрать «Кредиты» в тематике запроса, а типом сообщения следует указать значение

«Прочее».

Шаг 4. Выбрать подходящий способ ответа: в телефонном режиме, или в e-mail-сообщении.

Шаг 5. Отправка запроса с темой письма «Снижение процентной ставки по ипотеке »: здесь система предложит прикрепить предварительно заполненный бланк заявления на компьютере (может быть подано письмо с цифровой подписью, или же отсканированный документ).

Формат и содержание заявления

Если клиент подает письменное обращение через банковское отделение, его специалисты выдадут специальный бланк, в котором заполняются основные поля.

Если обращение направляется через Личный кабинет заемщика, допускается произвольный формат заявления с соблюдением рекомендуемых параметров содержания. В документе должны быть указаны:

- наименование организации – получателя заявления;

- реквизиты отправителя (ФИО, паспортные данные, сведения о прописке, номер телефона и e-mail-адрес);

- реквизиты договора о кредитовании;

- в тексте заявления прописывается непосредственный запрос снижения процентной ставки, а также основание для данного решения;

- желаемый способ получения оповещения о решении банка (личное вручение, e-mail-сообщение, почтой);

- дата и подпись заявителя.

После принятия обращения в обработку, специалисты банка могут дополнительно запросить такие документы, как:

- оригинал кредитного договора;

- справку о доходах (2-НДФЛ);

- справку из ЕГРН;

- документ о состоянии долга на момент подачи запроса.

Период рассмотрения клиентской заявки и принятия решения по ней составляет 1 месяц со дня ее подачи.

Если заявка одобрена, и ставка снижена - в дальнейшем пересмотр заявки может состояться лишь через 12 месяцев после первого обращения.

Как проверить статус заявления

Результат можно узнать, перейдя на сайт Домклик: rate.domclick.ru . В соответствующем блоке справа необходимо ввести свой номер мобильного, после чего подтвердить кодом из СМС.

В последние годы наблюдается тенденция к снижению процентной ставки по ипотекам. В том числе и Сбербанк снижает процентные ставки выплат по кредитам на жилье. Существуют стандартные рыночные показатели, но их можно уменьшить, если знать, как это правильно сделать в соответствии с законодательством. Можно не только снизить ставку, но и продлить срок выплат по ипотечному кредиту или наоборот, сократить его. Любые манипуляции с процентами требуют вмешательства со стороны руководства банка, а также их одобрения.

Способы снижения ставки по уже оформленной ипотеке в Сбербанке

Снижение процентной ставки в Сбербанке по ипотечному кредиту возможно даже при произведении нескольких выплат по ипотеке. Стандартные условия для каждого клиента предлагаются изначально. Если заемщик на них соглашается, то банк не идет на уступки и оформляет документы по действующим предложениям. Можно попасть на акционные программы или самостоятельно поинтересоваться их наличием на данный момент. Если клиент подписал бумаги со стандартными условиями, то есть несколько вариантов того, как в дальнейшем перейти на выгодные условия и снизить ставку. Среди популярных способов снижения ставки следующие:

- реструктуризация ипотеки;

- метод рефинансирования;

- модификация условий договора на основе судебного решения.

Эти варианты действуют только в том случае, если у заемщиков нет проблем с предыдущими выплатами ипотеки и нет задолженностей или штрафов. Необязательно каждый из этих вариантов подействует на практике, и сумма выплат снизится в результате. Но человек может попробовать воспользоваться методиками. Все решается непосредственно с учреждением в индивидуальном порядке.

Рефинансирование – это вариант перезаключения договора на более выгодных условиях для клиента. Учреждение дает возможность заемщику переоформить ипотеку, взятую в другом банке. С помощью уменьшенных процентов, клиент может вовремя производить выплаты другим банкам, а в Сбербанк вносить посильную сумму с уменьшенным количеством процентов. Клиент в любом случае может обратиться в банк в индивидуальном порядке и просить о снижении ставки. Для этого необходимо выполнить следующие действия:

- Необходимо обратиться в ближайшее отделение Сбербанка или по месту заключения ипотечного договора.

- Требуется взять с собой оригинал договора. Если бумаги не будет, то банку придется отправлять запрос в архив, а клиенту ждать в течение 30 дней ответа из архива.

- Подается в письменном виде заявление от имени заемщика на руководство банка с просьбой и снижении процентной ставки. В заявлении указывается причина действия, иногда прикрепляются документы на основе которых составлена бумага. В некоторых отделениях есть шаблоны оформления прошения.

- Документ заверяется сотрудником банка, с него обязательно стоит снять копию для предотвращения утери.

- В течение 30 дней заемщику необходимо дождаться письменного ответа в официальной форме. Если результат переговоров положительный, то на основе одобрения руководства подписывается новый договор.

Возможность рефинансирования ипотеки на сегодняшний момент считается наиболее выгодным вариантом. Банкиры предлагают оформить более выгодные условия с процентной ставкой в размере 10% годовых. Такие манипуляции созданы для того, чтобы привлекать большое количество клиентов, но часто такая ипотека подразумевает оставление залога в виде существующей или покупаемой недвижимости. Перекредитование также требует полного сбора документации, проверка бумаг осуществляется сотрудниками тщательно, выискиваются все соответствия. Иногда при существенных потерях у клиента банка, сотрудники идут ему навстречу и переоформляют договор со снижением процентов без привлечения расширенного пакета бумаг.

Реструктуризация задолженности это вариант снижения ставки и быстрого способа погашения ипотеки. Этот способ не позволяет снизить процентную ставку, но разрешает составить новый график выплат ежемесячных взносов. Формально процесс реструктуризации можно приравнять к уменьшению ставки по ипотечному кредиту. Хоть и процент остается прежним, увеличивается срок выплаты и соответственно меняется размер взносов за счет пролонгирования договора. Реструктуризация в Сбербанке позволяет продлить выплаты по ипотеке до 30 лет. Но на этот процесс необходимы существенные основания.

Чтобы уменьшить количество начисляемых процентов во время реструктуризации можно выплачивать большие суммы за один месяц. Тогда разница в сумме перекидывается на тело кредита, которое уменьшается со временем. Если у заемщика вырос доход во время выплаты ипотеки, то со справкой нужно обратиться в банк и составить новый график. Сбербанк положительно относится к досрочному погашению. Реструктуризация, направленная на уменьшение срока с увеличением выплат может проводиться самостоятельно, без дополнительного согласования с банком. Можно попросить сотрудника просчитать суммы, которые требуется вносить ежемесячно для погашения задолженности за пять лет, а не за десять.

Также есть разновидность реструктуризации, которая подразумевает увеличение срока выплат. Такая модификация счета не будет способствовать уменьшению процентной ставки. Например, разновидности кредитов с пролонгацией срока выплат:

- увеличение общего срока, то есть его пролонгация с сохранением ставки и сокращением тела ссуды. Это способствует увеличению итоговой переплаты;

- отсрочка от ежемесячных взносов на указанный срок, за который заемщик выплачивает исключительно проценты без основного взноса, что увеличивает в итоге переплату;

- поквартальная оплата процентов и внесение платежей единой суммой, но реже;

- акционное предложение «Кредитные каникулы». Используется Сбербанком редко, позволяет снизить ставку на определенное время и сократить переплату;

- индивидуальные предложения по погашению предусмотрены для определенного вида клиентов, которые по разным причинам не могут осилить ежемесячные взносы.

Если от банка требуется реструктуризация кредита и пролонгация срока выплат, то у клиента должна быть веская причина для этой операции. Плательщик может испытывать финансовые трудности и это необходимо подтвердить в кредитном учреждении. Например, можно представить справку из больницы о лечении заемщика или заявление об увольнении с компании. Пакет документов должен быть максимально полным, к нему прилагается заявление с прошением о пролонгации срока выплат. Реструктуризация также может осуществляться с помощью государственных предложений. Сбербанк входит в ряд банков, которые взаимодействуют с государством. Малоимущие семьи, а также неполные семьи могут попросить о списании до 30% от итоговой стоимости квартиры с ипотеки. Максимальная сумма помощи от правительства РФ составляет 1,5 миллиона рублей. Программа помощи ипотечным заемщикам ежегодно обновляется, особенно актуальной остается программа помощи валютным заемщикам.

Обращение в суд является вариантом законного понижения процентной ставки без потерь для заемщика средств. Основными поводами и причинами обращения клиента банка в суд можно назвать постепенное повышение ставок по кредиту, а также введение скрытых комиссий. То есть со стороны банка условия договора по ипотеке нарушаются с юридической точки зрения. Подход к учреждению находит адвокат, именно он и должен инициировать судебный процесс.

Необходимо уточнить, что Сбербанк является крупным предприятием, занимающим деньги гражданам на приобретение жилья. Поэтому у банка нет недочетов в договорах, что объясняется многолетним опытом работы и сбережением своей репутации. В таком случае серьезные нарушения найти сложно, ними можно считать включение банком в договор дополнительных услуг по ипотеке, на которые клиент не давал соглашения.

При любом судебном разбирательстве с банком процентная ставка как таковая не снизится. Повлиять можно только на дополнительно выплаченные средства за включенные услуги. Эти средства будут возвращены на счет заемщика денег или перечислены в качестве досрочной оплаты ипотечного взноса. Если клиент откажется выплачивать средства, то у него испортится кредитная история и его обяжут выплатить штрафы.

Участие в социальных программах – отличный шанс еще до оформления кредита на жилье снизить процентную ставку. В программах могут принимать участие такие группы населения, как:

- родители и опекуны несовершеннолетних;

- ветераны боевых действий;

- инвалиды, а также родители детей с ограниченными возможностями;

- клиенты, у которых есть ребенок, находящийся на дневной форме обучения в ВУЗе до 24 лет.

У банков есть ряд требований, по которым нужно пройти любому заемщику, желающему участвовать в программах государственной или банковской поддержки. Среди требований есть пункты о финансовом состоянии клиента, а именно:

- доход семьи заемщика не должен превышать двойного прожиточного минимума, принятого в регионе, за последние три месяца;

- ежемесячный платеж по кредиту вырос на 30% или больше с дня подписания договора.

Площадь квартиры, по которой можно получить субсидию или компенсацию от банка также ограничена. Например, однокомнатная квартира не должна быть более 45 квадратных метров. Для двухкомнатной квартиры допускается площадь в 65 и для трехкомнатной в 85 квадратных метров. В качестве залога предоставляется имеющаяся квартира семьи. В таком случае Сбербанк может снизить стоимость жилплощади на 30% от итоговой стоимости жилья, при условии, что 30% от суммы не будет превышать 1,5 миллионов рублей.

Другие способы снижения ставок по ипотекам не предусмотрены. Они не являются законными, а регулярные невыплаты процентных ставок и ежемесячных взносов сделают заемщика штрафником, ему будет начислена пеня. Заявки на снижение ставки можно оформить с помощью таких ресурсов:

- Сбербанк онлайн и личный кабинет;

- ДомКлик;

- официальный сайт банка.

Шансы на снижение ставки по ипотеке в Сбербанке

Шансы на снижение ставки есть у некоторых категорий граждан. Не всем категориям заемщиков можно понизить количество выплат по кредиту на жилье. Если процентная ставка у заемщика ниже 12%, то, скорее всего, клиент банка получит отказ в дополнительном уменьшении. Отказ можно получить в случаях отсутствия страхования жилплощади, а также при отсутствии страхования трудоспособности заемщика. Снижение процентной ставки невозможно осуществить, если заемщик регулярно выплачивает ежемесячный взнос с опозданием или у него есть задолженность на момент подачи прошения по кредиту. Ставку могут снизить до 12% по средней статистике деятельности банков. Если ставка по кредитам изначально была завышена до 13 или 15%, то компании идут на уступки своим клиентам. Невозможно сказать заранее, на сколько процентов банк точно может изменить размер ставки.

Как снизить ставку по ипотеке Сбербанка на этапе ее оформления?

Если человек только занес документы или оставил заявку на оформление ипотеки, он может не подписывать бумаги и просить у консультанта снижение процентной ставки. Возможно, придется подписать еще одно прошение, аргументировав его снижением материального положения. Можно поучаствовать в социальных программах вроде государственной поддержки, направленной на обеспечение жителей РФ квартирами эконом класса.

Ставка по ипотеке – фиксированный показатель, но его можно снизить легальными способами даже на этапе выплат. Для этого не нужно затрачивать много времени и сил. Ипотечные кредиты со сниженной ставкой быстрее выплачиваются, и заемщик может наслаждаться собственной квартирой и бюджетом в полном объеме. Вопрос о снижении решается в течение длительного периода. В любой ситуации клиент может оформить реструктуризацию ипотеки или взять кредит в другом банке с пониженными ставками для выплаты ипотеки в Сбербанке.

С начала января 2017 года главный банк страны уже трижды уменьшал ипотечные ставки. Очередное снижение ставки по ипотеке в Сбербанке произошло в 2018 году, когда банк начал принимать заявки на ипотеку по государственной программе под 6%. Да и без госпрограммы проценты по ипотеке в этом банке заметно меньше, чем у других. Проценты по ипотеке в Сбербанке еще никогда не были так низки. И россияне спешат этим воспользоваться.

Корректировать ставки по ипотеке Сбербанк начал еще зимой 2017. Вначале пресс-служба финансового учреждения объявила о снижении кредитной нагрузки на «ипотечников» с 20 февраля 2017 года. В среднем Сбербанк понизил ставки по ипотеке на 1,1 п.п. (процентный пункт).

С этого дня для новых клиентов устанавливались ставки:

- 10,75-12,25% — для заемщиков, берущих в банке кредит на покупку вторички в ипотеку ;

- 10,9% — для тех, кто берет кредит на приобретение нового жилья непосредственно у застройщика.

При этом ставка больше не зависела ни от срока, на который выдавался целевой кредит, ни от величины первоначального взноса.

Ее точный размер определялся:

- Категорией клиента (в частности, его возрастом или иными обстоятельствами, создающими дополнительные риски).

- Видом займа (военная ипотека, жилищный кредит для молодой семьи и др.).

Дополнительный бонус в полпроцента был предусмотрен для заемщиков, зарегистрировавших сделку с застройщиком на электронном сервисе. Летом 2017 года Сбербанк продолжил курс на понижение ипотечных ставок.

С начала июня они сократились вновь:

- С 1-го числа – на приобретение квадратных метров в новом доме.

- С 5-го числа – по другим ипотечным предложениям банка.

Тогда же банк предупредил клиентов, что те из них, кто документально не подтвердил свою занятость и уровень дохода, будут платить на 0,5% больше.

Наконец 10 августа 2017 года состоялась последняя корректировка ставки жилищных займов. Сбербанк снизил ставки по ипотеке на 0,6-2 процентных пункта. Для данного кредитного учреждения такая коррекция стала рекордной.

В 2019 году банк готов предложить гражданам ссуды под минимальные проценты:

- от 7,5% — при выделении займа на покупку жилья в новостройке;

- от 9,2% — при целевом займе на вторичное жилье;

- 6% — при участии в госпрограмме.

Напомним, что еще в 2016 году ставки по аналогичным продуктам Сбербанка составляли 12-13%, а в далеком 2009 г. и вовсе превышали 15%.

В 2017 году банк улучшил условия и по военной ипотеке . С 20 марта ее сократили на 0,85 п.п. Независимо от того, какое жилье приобретает контрактник, процентная ставка одинакова – 10,9%. В 2019 году ставка по военной ипотеке еще уменьшилась, и составляет 9,5%. Максимальная величина «военного» кредита также возросла на 170 000 рублей и достигла 2,2 млн. руб.

Уменьшение процентной ставки по ипотеке в Сбербанке сопровождалось снижением размера первоначальной суммы, вносимой ипотечными заемщиками. Сейчас при оформлении целевого займа на готовое жилье она составляет 15% от общей суммы. Еще недавно его минимальная величина не опускалась ниже 20%.

Актуальные программы

На сегодняшний день Сбербанк реализует несколько ипотечных программ, которые представлены ниже в таблице.

| Название программы | Условия кредитования | Процентная ставка | Минимальная сумма кредита |

|---|---|---|---|

| Акция на новостройки | 1. Приобретение жилья: - либо в готовой новостройке; - либо в еще недостроенном доме. 2. Жилая площадь покупается напрямую у застройщика. 3. Максимально возможный срок выплаты займа – 30 лет. 4. Первый взнос заемщика – от 15%. Если доход и занятость клиента не подтверждены – от 50%. | От 7,4% | 300 тыс. рублей |

| Приобретение готового жилья | 1. Покупка дома, комнаты или квартиры на вторичном рынке. 2. Максимально возможный срок выплаты – 30 лет. 3. Первый взнос заемщика – от 15%. | От 8,6% - для молодых семей; От 9,1% – для остальных заемщиков. | 300 тыс. рублей |

| Ипотека плюс материнский капитал | 1. Часть первоначального взноса по кредиту или его полная сумма погашается маткапиталом родителя. 2. На выданный кредит разрешается приобрести первичную и вторичную жилплощадь. 3. Обязательно в пакете документов предоставляется сертификат на материнский капитал и справка из Пенсионного фонда, отражающая остаток средств на именном счету. 4. Максимально возможный срок выплаты кредита – 30 лет. | От 8,9% | 300 тыс. рублей |

| Строительство жилого дома | 1. Цель предоставляемого кредита – постройка индивидуального жилого дома. | От 10% | 300 тыс. рублей |

| Загородная недвижимость | 1. Кредит выдается: - на постройку или покупку дачного (садового) домика; - на постройку или покупку иных бытовых строений; - на приобретение земли. 2. Максимально возможный срок погашения займа – 30 лет. 3. Первый взнос заемщика – от 25%. | От 10% | 300 тыс. рублей |

| Военная ипотека | 1. Получателями ипотечного кредита могут стать только военнослужащие, участвующие в НИС (накопительно-ипотечной системе, разработанной для контрактников). 2. Первоначальный взнос – от 20%. 3. Максимальная сумма кредита – 2 220 000 рублей. 4. Досрочно кредит может быть полностью погашен в любое время. 5. Максимально возможный срок кредитных выплат банку – 20 лет. | 9,5% | - |

| Нецелевой кредит под залог недвижимости | 1. Сумма до 10 млн. рублей 2. Срок до 20 лет. 3. Без комиссий. 4. Дается под залог недвижимости. | от 12% | 500 тыс. рублей |

| Семейная ипотека с господдержкой | 1. До 8 млн. 2. До 30 лет. 3. Правила согласно государственной программы. 4. Может быть выдана как на готовое, так и на строящееся жилье. 5. Первоначальный взнос 20%. | от 6% | 300 тыс. рублей |

Несмотря на то, что Сбербанк снижает ставки по ипотеке, требования к получателям целевых кредитов в 2019 году остались прежними. Они выдаются лицам не моложе 21 года. На момент окончания действия договора займа гражданским должникам должно исполниться не более 75 лет.

Минимальные критерии сформулированы и для рабочего стажа заемщика:

- не менее полугода он должен трудиться на текущем месте;

- за последние 5 лет до оформления кредита следует накопить общий стаж не менее одного года.

Как видно из таблицы, максимально Сбербанк снижает процент по ипотеке для молодых семей, желающих купить вторичную недвижимость. Термин «молодая семья » определен на законодательном уровне. К нему относятся ячейки общества, в которых хотя бы один супруг не старше 35 лет.

Дополнительные возможности

Кроме общего, планомерного уменьшения ставок, существует несколько способов снижения ипотечной ставки в Сбербанке, добиться ее минимального значения. О некоторых из них уже говорилось выше.

В частности, наименьшие процентные ставки сегодня предусмотрены:

- Для молодых семей , покупающих «вторичку» — от 8,6%.

- Для покупателей жилья в новостройках, если ипотека по специальной программе субсидируется компанией-застройщиком – от 7,4%.

Также участник любой ипотечной программы (кроме «Военной ипотеки») может рассчитывать на сокращение ставки на 0,1 процентный пункт, если сделка будет зарегистрирована в электронной форме.

Электронная регистрация сделки проходит так:

- Банковский сотрудник подготавливает пакет документов и в цифровом виде отправляет его в Росреестр.

- Ведомство, получив электронные документы и подтверждение оплаты госпошлины, приступает к регистрации сделки.

- На электронный ящик клиента приходят «бумаги» с цифровой отметкой о госрегистрации – договор о купле-продаже и выписка из ЕГРН.

Минимальный процент по ипотечному кредиту положен только тем клиентам, которые получают заработную плату через Сбербанк. Для остальных он автоматически возрастет на 0,5%. Еще 1% добавят заемщикам, отказавшимся страховать свою жизнь и здоровье.

По некоторым кредитам предусмотрена не только возможность уменьшения процентов, но и отсрочка по погашению основного долга. Эта льгота предоставляется заемщикам, получившим ссуду на строительство дома, если они смогут документально подтвердить, что стоимость его возведения возросла. Отсрочка составит не более двух лет со дня оформления договора ипотечного займа.

Налогоплательщикам следует помнить о возможности получить налоговый вычет – 13% от общей величины погашаемых процентов (от полной суммы переплаты). Ограничений по максимальному размеру вычета в данном случае не установлено. То есть, если, например, общая сумма, уплаченная не в счет основного долга, а по процентам – 350 тыс. руб., то можно вернуть уплаченный ранее НДФЛ в размере 45500 рублей.

При покупке жилого дома, комнаты, квартиры или доли в этой недвижимости, государство один раз разрешает воспользоваться имущественным вычетом – возвратить 13% от стоимости покупки, но не более 260 000 рублей. Деньги возвращаются только плательщикам НДФЛ.

С них:

- Либо перестают удерживать налог до тех пор, пока за его счет не будет покрыта сумма вычета;

- Либо возвращают сумму НДФЛ, перечисленного государству в течение налогового периода.

Как снизить ставку действующей ипотеки

Сбербанк дает возможность снизить ставку по действующей ипотеке, используя такие финансовые инструменты, как рефинансирование и реструктуризация долга. Однако их применение является правом кредитного учреждения, а не его обязанностью.

Реструктуризация

Если в жизни должника произошли негативные изменения, которые не позволяют ему в необходимых объемах погашать долг, то он может попросить кредитора реструктуризировать ипотечный займ. Реструктуризация предполагает изменение условий ипотечного кредита . В частности, заемщик вправе предложить финансовому учреждению продлить срок погашения долга, одновременно уменьшив величину процентов по целевому кредиту.

В этом случае клиенту следует написать в Сбербанке заявление на снижение ставки по ипотеке. В нем он обязательно указывает обстоятельства, послужившие причиной его неплатежеспособности.

Аргументы необходимо подкрепить доказательствами:

- Справкой об инвалидности (если она установлена недавно и является основанием для пересмотра кредитных условий);

- Медзаключением о наличии тяжелого заболевания;

- Рецепты на дорогостоящие лекарства;

- Чеки на их приобретение;

- Последняя страница трудовой книжки (если причиной материального кризиса стало увольнение);

- Свидетельство родившегося ребенка и т.д.

В заявлении также сообщается общая сумма долга, в каком размере он погашен, и каков его остаток. Заемщик предлагает банку иную схему (и размер) внесения платежей, которые были бы ему комфортны.

Рассмотрев заявление, банк в большинстве случаев идет должнику навстречу. Однако отказ в реструктуризации долга тоже возможен. Особенно, если заявление подано несвоевременно, и заемщик уже допустил неоднократную просрочку по кредиту. В таком случае можно попытаться рефинансировать непосильный займ.

Рефинансирование

Рефинансирование долга означает, что гражданин берет другой кредит, с более низкой процентной ставкой. Он погашает им старый займ, и затем начинает расплачиваться по новому договору, перечисляя банку меньшие суммы, чем прежде.

Но и здесь Сбербанк вправе отказать, если сочтет невыгодным для себя рефинансирование ипотеки . Этим может заинтересоваться другой банк, желающий заполучить себе нового клиента. Не исключено, что он согласится оформить займ с более выгодной процентной ставкой, за счет которой и будет погашена ипотека Сбербанка.

Прогнозы дальнейшего снижения

Гендиректор АИЖК (Агентства ипотечного жилищного кредитования) А. А. Плутник прогнозировал уменьшение кредитных ставок в 2017-2019 годах до 8%. Сбербанк уже сегодня по некоторым ипотечным программам применяет еще более низкие проценты.

Руководство банка отмечает, что рекордна не только минимальная величина ставок, но и активность граждан, желающих оформить ипотечный кредит на выгодных условиях. Даже в докризисный период, до 2014 года, их было меньше. Такой интерес к ипотеке подогревается и относительно невысокими ценами на недвижимость.

Специалисты считают, что в 2019 году Сбербанк может снизить проценты по ипотеке до 5-6% для основных кредитных продуктов. По семейной ипотеке с господдержкой ставка уже составляет 6%. Также они утверждают, что эту эстафету будут вынуждены подхватить и другие коммерческие банки. Однако во многом точность подобных прогнозов зависит от устойчивого курса рубля и общей экономической ситуации в государстве.

Это сегодня очень и очень реально. С начала 2017 года на рынке ипотечного кредитования отмечается тенденция падения ставок на фоне стабилизации экономической ситуации в стране и снижения ключевой ставки Центробанка - одного из главных ориентиров для кредитного сектора. По всем популярным ипотечным продуктам в марте этого года базовые процентные ставки ведущих банков упали до 10,4-12,25%. Более того, по прогнозам экспертов и представителей банковской среды, к концу года велика вероятность достижения ставками по ипотеке исторического минимума, особенно если регулятор будет и далее снижать размер ключевой ставки.

Оформлять ипотеку в текущих условиях - достаточно выгодно. Отчасти именно из-за этого была свернута госпрограмма помощи ипотечным заемщикам по линии АИЖК. Но тех, кто брал кредит полгода-два года назад, больше волнует другой вопрос: можно ли снизить процент по действующей ипотеке?

С одной стороны, для банков пересмотр действующих условий ипотеки фактически будет означать потери прибыли, и немалые. С другой стороны, рынок и конкуренция диктуют свои правила, которые невозможно игнорировать. Если сам банк не пойдет на корректировки или не сделает клиенту более выгодное предложение, это сделает другой банк - предложит такую программу рефинансирования, от которой заемщик вряд ли откажется из-за ее очевидных выгод и преимуществ. Чтобы сохранить клиентов, многие банки уже сейчас готовы рассматривать варианты пересмотра условий ипотеки. Необходимость в снижении процентных ставок - объективная необходимость для банковского сектора. Иначе можно потерять клиентов, которые уйдут к конкурентам.

Подходы банков к пересмотру процентной ставки по действующей ипотеке

Основные варианты снижения процентов по ипотеке:

- Заключение дополнительного соглашения к кредитному договору на фоне достигнутой договоренности о пересмотре процентной ставки и, возможно, некоторых других условий кредита.

- Рефинансирование кредита - оформление нового договора с погашением за счет полученных кредитных средств обязательств по старому.

Применение этих вариантов предполагает, что заемщик исправно погашал кредит или, по крайней мере, не имеет задолженности по текущим обязательствам. А что делать при наличии финансовых проблем? В этом случае возможно применение индивидуально разработанной программы реструктуризации, которая, среди прочего, будет предусматривать снижение процентной ставки в отношении оставшейся для погашения суммы кредита.

С точки зрения выгодности для заемщика рефинансирование или заключение допсоглашения - более предпочтительные варианты. В рамках реструктуризации, конечно, можно рассчитывать на проявление банком лояльности, но вряд ли ставка будет снижена настолько же, насколько это можно сделать при рефинансировании кредита или пересмотре его условий. Это связано с тем, что клиент, допускавший нарушения при исполнении обязательств, не может считаться надежным, риски высоки, а значит, нужно каким-то образом компенсировать возможные потери. Традиционно это делается за счет более высокой, чем базовая, процентной ставки. Вместе с тем, претендовать пусть не на минимальную, но все-таки сниженную на несколько процентных пунктов или хотя бы десятки процентного пункта ставку - вполне реально.

Что необходимо сделать заемщику для снижения процентной ставки по ипотеке

Сегодня, когда процентные ставки по ипотеке банки массово корректируют в сторону снижения, возможны три варианта развития событий:

- Банк сам формирует персональное предложение и информирует о нем клиента - в СМС, по телефону, электронной почте и т.п. Рассчитывать на такое предложение могут заемщики, которые исправно платили по кредиту, не допуская нарушений. Но вполне возможно, что банк закроет глаза на некоторые несущественные просрочки при отсутствии просроченного долга.

- Заемщик сам обращается в банк с просьбой о пересмотре текущей процентной ставки по кредиту. Для этого не обязательно ждать, пока банк что-либо предложит. Нужно брать инициативу в свои руки и обращаться с письменным заявлением к кредитору.

- Заемщик изучает и анализирует актуальные предложения банков в сфере рефинансирования ипотечных кредитов, и, если условия подходят, подается соответствующая заявка.

Если вы ищите наиболее выгодное решение, стоит начать процесс с общего анализа наиболее подходящих предложений на рынке. То есть, целесообразно в первую очередь рассмотреть вариант рефинансирования. Во-первых, в этом случае вы не будете ограничены только предложением своего кредитора, во-вторых - нельзя исключить, что новый банк-кредитор предложит намного более выгодные условия.

При рефинансировании:

- заключается новый договор;

- за счет полученных кредитных средств гасится текущая ипотека;

- заемщик начинает исполнять обязанности по новому кредитному договору, предусматривающему более низкую процентную ставку, чем была по старому кредиту.

Оформление рефинансирования сходно с оформлением ипотеки. Необходимо подать заявку, дождаться решения по ней, представить в банк пакет документов и подписать договоры.

Рефинансирование ипотеки - это не всегда оформление нового ипотечного кредита. Если старый долг относительно небольшой, можно взять потребительский кредит и уже самостоятельно погасить ипотеку. Но в этом случае вряд ли вы сможете получить такую процентную ставку, которая будет выгоднее той, что была при ипотеке. Скорее всего, она будет больше. Однако каждая ситуация требует индивидуального рассмотрения. Например, если вам нужны нецелевые кредитные средства сверх необходимого для погашения ипотеки, оформление потребительского кредита вполне может подойти.

Независимо от того, поступило от банка персональное предложение или нет, заемщик вправе сам обратиться с письменным заявлением к кредитору, указав на необходимость пересмотреть процентную ставку. В заявлении можно сослаться на общую ситуацию на рынке ипотечного кредитования, а в качестве более конкретного аргумента - привести анализ и оценку действующих процентных ставок у банка-кредитора.

К сожалению, банк вправе отказать в изменении условий ипотечного кредита, никак не мотивируя свое решение. От такого не застрахованы ни те, кто исправно платил по ипотеке, ни те, кто допускал просрочки. Заемщик мало что может предпринять в этой ситуации. Единственный вариант - обращаться за рефинансированием в другой банк и надеется, что заявку одобрят.

Если же банк все-таки согласился на пересмотр процентной ставки, необходимо дождаться сформированного им предложения. Не спешите тут же соглашаться без изучения предложений других банков. При изменении ставки в сторону снижения соглашение с банком может предусматривать и другие новые или скорректированные условия кредитования. Все необходимо внимательно изучить, прежде чем принимать окончательное решение. Все устраивает, или не хотите менять банк-кредитор - потребуется оформление договора (соглашения) и, возможно, представление некоторых дополнительных документов по запросу банка.

Ипотека является одним из самых востребованных способов купить квартиру. Однако переплата за возможность обрести свою недвижимость, что и говорить, существенно сказывается на семейном бюджете. Возникают мысли о том, как снизить проценты по ипотеке. Наблюдается уменьшение инфляции, падает и ключевая ставка: что это значит? Как правильно использовать этот момент?

Когда можно понизить процентную ставку по ипотеке

Изначально банк рассчитывает, какую процентную ставку он может предложить клиентам. Она зависит от ряда причин. И зная факторы, влияющие на стоимость кредита, легко разобраться, как понизить процент по жилищному кредиту.

При первичной заявке

Пункты, которые влияют на процентную ставку:

- Срок кредитования . При коротком сроке кредита снижается процент переплаты, так как риск не возврата минимален.

- Пакет документов . Чем больше документации предоставит клиент и подтвердит свое финансовое состояние, тем меньше риски у кредитора.

- Тип приобретаемого жилья . Множество банков предлагают ставку на строящееся жилья ниже, чем на готовую недвижимость.

- Оформление страховки . В большинстве банков при оформлении страховки процент уменьшается.

- Первоначальный взнос . Чем значительнее сумма, тем меньше стоимость кредита.

- Участие в акциях банка . Следите за актуальными предложениями в конкретном банке и вовремя отправляйте заявку.

- Кредитная история заемщика . В случае, когда клиент уже работал с банком и вовремя вносил платежи, кредитор предложит лояльные условия нового кредитования.

Правильно используя информацию, как уменьшить процентную ставку, клиенты могут косвенно повлиять на условия по ипотеке.

По действующему кредиту

Условия сниженной ставки привлекают многих, но банки предоставляют такую возможность не всем заемщикам. На каких условиях существует вероятность уменьшения процента по действующему ипотечному кредиту?

Практика показывает, что варианты изменения уже действующего договора есть и попробовать воспользоваться ими стоит обязательно. Сделать это можно, применив:

- рефинансирование;

- реструктуризация;

- поддержка государства;

- разбирательство через суд.

Чаще всего, уменьшение процентной ставки по ипотеке происходит по причине уменьшения ключевой. В течение этого года, она была снижена четыре раза. И как предполагают эксперты, до конца года возможно дальнейшее ее понижение.

В связи с падением ключевой ставки Центрального банка можно, обратившись в отделение с заявлением:

Естественно подобная тенденция способствует увеличению заявок на ипотечный кредит. Предполагается, что в конце года процент по кредитам упадёт ниже рекордных 10 годовых процентов.

Как уменьшить выплаты по ипотеке

В каких случаях клиенту лучше оформить рефинансирование, а когда он имеет право получить государственную помощь в погашении ипотеки. Рассмотрим эти способы.

Рефинансирование

Суть рефинансирования заключается в переоформлении кредита на новые выгодные проценты. Воспользоваться им можно как в стороннем банке (), так и в том, в котором уже оформлена. Внимательно знакомьтесь с новыми требованиями кредита и просчитать действительно ли получается изменения процента в меньшую сторону. Важно обратить внимание не только на процентную ставку, но и на итоговую сумму, так как бывают дополнительные взносы за страховку/ведение счета и другое.

Сбербанк в августе 2017 года ввел возможность понизить процент для своих добросовестных заемщиков по программе рефинансирования. Такое право есть у клиентов, остаток по кредиту у которых больше 300 тысяч рублей.

По последним данным, Сбербанк остаётся одним из самых востребованных банков в России, на его часть приходится половина всего кредитного рынка, поэтому заемщикам не стоит упускать шанса, снизить процентную ставку по своей ипотеке.

Реструктуризация

При увеличении дохода следует обратить в банк с желанием изменения графика ежемесячных платежей. Увеличивая размер платежей, итоговая переплата становится действительно гораздо меньше, по сравнению с первоначальной стоимостью ссуды на жилье.

Поддержка государства

Рассчитывать на могут молодые семьи, семьи с несовершеннолетними детьми и военнослужащие. Также, подать свое обращение могут граждане инвалиды и семьи с детьми инвалидами. При рождении второго ребёнка положен материнский капитал, который можно использовать в счёт погашения кредита.

Как сэкономить на выплате процентов

Задумываясь, как можно снизить процент по ипотеке, попробуйте такие способы:

- Увеличьте максимальный первоначальный платёж, чем больше размер первоначального взноса, тем меньше рисков у банка.

- Заведите зарплатную карту этого банка. Процентная ставка всегда меньше, в том банке, в котором имеется активный зарплатный счёт, поскольку банк видит доходы потенциального плательщика, то велика вероятность, что предложение будет на весьма привлекательных условиях.

- Предоставьте в залог автомобиль, недвижимость или обеспечьте кредит поручителем.

Перечисленные советы действительно работают и предоставляют право снизить процент по кредиту. Воспользоваться ими на практике совсем несложно. Следовательно, переплачивать лишние проценты банку нет необходимости.

Заключение

В заключение следует добавить, что вариантыснизить проценты по ипотеке, множество. Важно подобрать подходящий и правильно им воспользоваться. Лучше применять возможные способы до подписания договора. Но если договор уже заключен, тогда нужно обратиться в отделение банка с заявлением. Банк вправе отказать в снижении процентной ставки. Попробуйте обратиться в другой банк с тем же пакетом документов.