Как сделать перевод с кредитной карты себе или другому человеку на карту Сбербанка?

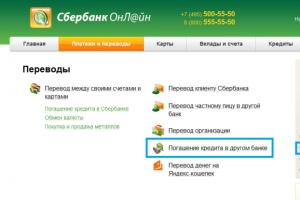

Если переводите между своими счетами, в зайдите в раздел «Переводы и платежи» → «Между своими счетами и картами» → заполните поля и отправьте перевод.

Если переводите другому человеку, в Сбербанк Онлайн зайдите в «Переводы и платежи» → «Перевод клиенту Сбербанка» → выберите вид перевода: по номеру телефона или по номеру карты → заполните поля и отправьте перевод → подтвердите перевод в СМС.

Какая комиссия за перевод с кредитных карт?

Комиссия за перевод составит 3% от суммы, минимум 390 рублей.

На какую карту я могу перевести деньги со своей кредитной карты?

Перевести можно на рублёвую дебетовую карту - свою или другого клиента Сбербанка. Комиссия за перевод составит 3% от суммы перевода, но не менее 390 рублей.

За какой срок зачисляются деньги при переводе с кредитной карты?

Денежные средства поступят мгновенно, в течение нескольких секунд.

Какую сумму я могу перевести с кредитной карты себе или другому клиенту Сбербанка?

Между своими счетами можно переводить без ограничений по сумме. Обратите внимание, что комиссия в любом случае составит 3% от суммы перевода, но не менее 390 рублей.

Если переводите со своей кредитной карты другому клиенту Сбербанка, перевод будет учитываться в общем суточном лимите по всем операциям в личном кабинете Сбербанк Онлайн. Максимальная сумма для переводов, платежей и снятия наличных составляет 1 000 000 рублей.

Лимит на перевод по вашей карты вы можете посмотреть в : для этого найдите страницу с тарифами по вашей кредитной карте, а затем графу «Общий суточный лимит по счёту карты».

Это неверная информация. В рамках законодательства РФ у банка нет функции удержания налогов с клиентов совершающих переводы. Банк не передает информацию о переводах клиентов в налоговую без официального запроса.

Будут ли брать налог с отправителя перевода с карты на карту, если получатель самозанятый?

Нет, с отправителя не будет взыматься налог, вне зависимости от получателя.

Будут ли брать налог с получателя перевода с карты на карту, если получатель самозанятый?

В рамках законодательства РФ у банка нет функции удержания налогов с клиентов совершающих переводы, за полученные доходы отчитывается получатель доходов. Получатель обязан самостоятельно передавать информацию о доходах в ФНС в случаях, если налог на доходы не был уплачен работодателем.

Нужно ли обязательно писать комментарии к переводам «отдаю долг» или «подарок», чтобы не заблокировали переводы по картам?

Такой необходимости нет, так как комментарии, которые клиент может отправить получателю вместе с переводом в смс, созданы для удобства отправителей и получателей переводов.

Где посмотреть историю моих переводов?

Посмотреть историю операций можно в мобильном приложении Сбербанк Онлайн: нажмите вкладку «История» в нижнем меню. В веб-версии Сбербанк Онлайн в «Личном меню» на экране справа найдите пункт «История операций Сбербанк Онлайн».

Что делать, если перевод не придёт на карту получателя?

Первым делом убедитесь, что у вас есть подтверждение о списании средств - в СМС от банка или в выписке по карте. Затем позвоните в контактный центр Сбербанка по номеру 900 (с мобильного телефона, звонок бесплатный). Наши специалисты обязательно отыщут перевод.

Безопасно ли переводить деньги в мобильном приложении или другими способами?

Мы делаем всё, чтобы защитить ваши деньги и персональные данные при работе в мобильном приложении. Но для полной безопасности соблюдайте правила:

Никому не сообщайте пароль для входа в мобильное приложение.

Используйте только официальные приложения банка для Android, iPhone, iPad и Windows Phone.

Если вы потеряли телефон, срочно заблокируйте сим-карту и услугу Мобильный банк.

Если вы сменили номер телефона, сообщите об этом банку по номеру 900.

Установите пароль на телефоне.

Если внезапно перестала работать сим-карта, позвоните оператору связи и узнайте причину: возможно, вас атакуют мошенники с помощью вируса.

Кредитная карта - очень удобный финансовый инструмент, с помощью которого можно привести в порядок личный бюджет и неплохо сэкономить. Главное - знать, как его использовать, чтобы не платить проценты и не накапливать долги. Поэтому, прежде чем обсуждать с менеджером кредитный лимит и подписывать договор банковского обслуживания, стоит самостоятельно рассчитать будущий минимальный ежемесячный платёж по кредитной карте Сбербанка и честно оценить свои материальные возможности.

В чём стандартные потребительские займы проигрывают кредитным картам? Правильно: у них нет льготного периода кредитования. Какую бы сумму вы ни заняли, её придётся вернуть с процентами. Причём даже в том случае, если вы решите закрыть кредит досрочно, за 3–4 месяца до его окончания по графику.

Льготный период - это, по сути, возможность делать покупки в рассрочку. Для всех кредитных карт Сбербанка он длится 50 календарных дней. В течение этого времени заёмными средствами можно пользоваться абсолютно бесплатно, не опасаясь того, что комиссия банка в конечном счёте окажется больше, чем сам займ.

Грейс-период в Сбербанке можно разделить на две части:

- Отчётный период. В течение этого времени можно делать покупки, оплачивая их кредиткой, без начисления процентов на сумму расходов. Дата его начала прописывается в договоре. Продолжительность - 30 дней;

- Платёжный период. Следует за датой формирования ежемесячной выписки по состоянию счёта. Длится 20 дней. В это время клиент может вернуть долг без переплаты и возобновить предоставленный ему кредитный лимит.

Чтобы не платить банку комиссионные, нужно погасить задолженность в течение грейс-периода. Иначе кредитка превратится в обычный нецелевой кредит с процентными ставками от 23,9% до 27,9% в год и обязательными ежемесячными платежами.

Обязательный платеж необходимо совершить до окончания 50 дней, иначе на сумму задолженности начнут начислять проценты. Рассчитать срок и определить дату оплаты поможет схема.

Что такое минимальный платёж по кредитке?

Если у вас нет возможности выплатить долг целиком, придется вносить обязательный платеж до полного погашения кредита. Что такое минимальный платеж?

Минимальный платёж по кредитной карте Сбербанка - это сумма, которую необходимо внести на счет, чтобы не допустить просрочку и начисление повышенных процентов по вашей задолженности. Этот обязательный платеж должен поступить на карту до окончания беспроцентного периода в том случае, если у клиента нет возможности погасить долг полностью.

Размер платежа напрямую зависит от того, как много денег вы должны банку. Общий кредитный лимит при этом не учитывается. То есть, если максимальный лимит — 600 000 руб., а расход — 40 000 руб., то и рассчитываться будете только за то, что успели потратить в течение 50 дней.

На сегодняшний день обязательный ежемесячный платеж по кредитной карте Сбербанка составляет 5% от текущей задолженности, но не меньше 150 рублей. К этому значению необходимо прибавить: расходы на оплату дополнительных услуг (обналичивание, денежные переводы и т. д.); проценты по займу (если заёмщик не смог вернуть деньги до истечения грейс-периода).

Ежемесячный платеж рассчитывается индивидуально, в соответствии с условиями и тарифным планом

Ежемесячный платеж рассчитывается индивидуально, в соответствии с условиями и тарифным планом

Как узнать размер обязательного платежа?

Узнать размер платежа по кредитной карте Сбербанка очень легко. Сделать это можно:

- В одном из филиалов компании.

- Через личный профиль на сайте интернет-сервиса «Сбербанк Онлайн».

- По телефону горячей линии: 8-800-555-55-50.

- С помощью смс на номер 900.

Как рассчитать ежемесячный взнос самому?

Если клиент не смог погасить заём в полном объёме, он обязан внести на счёт минимальную сумму, чтобы подтвердить свою платёжеспособность. Согласно условиям кредитного договора Сбербанка, если заёмщик не воспользовался грейс-периодом, проценты на кредит будут начисляться со дня, следующего за днём совершения расходной операции. Поэтому и первый минимальный взнос, и все последующие будут по умолчанию включать в себя установленную тарифом комиссию. Это необходимо учесть, чтобы правильно рассчитать платеж по кредитной карте Сбербанка и не допустить штрафных санкций.

Пример

Николай - зарплатный клиент Сбербанка. Он оформил кредитку Visa Classic с лимитом в 200 000 руб. под 23,9% по специальному предложению. Чуть позже он сделал покупку на 70 000 руб. Вернуть деньги до окончания 50-дневного срока у Николая не получилось, поэтому он решил выплачивать кредит минимальными платежами. Первый взнос в его случае будет равен:

- 5% от задолженности: 70 000 × 5 ÷ 100 = 3500 руб.;

- комиссия банка - 23,9%: 70 000 × 23,9 ÷ 100 ÷ 12 = 1394 руб. 17 коп.

Итого: 4894 руб. 17 коп.

Способы и сроки оплаты задолженности

Существует две стратегии оплаты задолженности по кредитным картам: минимальными ежемесячными платежами или переводами, превышающими их размер.

В первом случае вы сможете немного снизить нагрузку на кошелёк, но будете платить на 5–6 месяцев дольше. А значит, больше переплатите. Поэтому, если у вас есть свободные средства, стоит воспользоваться вторым вариантом. И увеличить размер ежемесячного платежа по кредитной карте Сбербанка, чтобы выполнить свои финансовые обязательства перед банком и досрочно закрыть кредит.

Дата первого обязательного платежа по кредитной карте Сбербанка совпадает с датой окончания беспроцентного платёжного периода. Чтобы рассчитать срок оплаты в каждом конкретном случае, Сбербанк разработал специальный сервис http://www.sberbank.ru/ru/person/bank_cards/credit/graceperiod . Чтобы им воспользоваться нужно ввести дату формирования выписки и покупки, а также указать процентную ставку, прописанную в договоре.

Как рассчитать льготный период кредитования и узнать дату минимального платежа с помощью интерактивного сервиса на сайте Сбербанка

Как рассчитать льготный период кредитования и узнать дату минимального платежа с помощью интерактивного сервиса на сайте Сбербанка

Внести деньги на счёт можно разными способами:

- безналичным денежным переводом с одной карты на другую через сервис «Сбербанк Онлайн»;

- через банкомат. Вставьте карту в картоприёмник, введите PIN-код и внесите на счёт нужную сумму;

- в кассе одного из отделений Сбербанка. Денежные средства зачисляются по номеру карты. С собой нужно взять паспорт, военный билет или любой другой документ, подтверждающий личность.

Чтобы оплатить обязательный платеж по кредитной карте Сбербанка и не оказаться в списке должников, перечисляйте деньги не менее, чем за 3 дня до расчётной даты. На обработку переводов нужно время. Иногда банковская система просто не успевает зафиксировать платеж, поступивший за сутки до окончания установленного срока, и автоматически начисляет неустойку.

Неустойка за пропуск платежа

За пропуск обязательного платежа по кредитной карте Сбербанк взимает неустойку. Её размер варьируется в зависимости от условий договора. Стандартно на просрочку начисляется дополнительная комиссия в 36% годовых. Вместе с базовой ставкой в 23,9–27,9% общий процент увеличивается до 59,9–63,9%.

О том, что вы попали под штрафные санкции, может свидетельствовать отрицательный баланс счёта. Вносить минимальный платёж в этом случае нужно с учётом пени. В противном случае перечисленных денег будет недостаточно для полного погашения задолженности.

Заключение

Минимальный платеж по кредитной карте Сбербанка рекомендуется вносить за несколько рабочих дней до даты, определённой условиями договора. Это необходимо для того, чтобы система успела зафиксировать факт зачисления денежных средств на банковский счёт. Размер обязательного взноса зависит от потраченной суммы, стоимости дополнительных услуг и базовой процентной ставки, установленной тарифом по кредитке клиента. Его расчет происходит автоматически. Узнать сколько платить и когда можно с помощью смс, по телефону или через Сбербанк Онлайн.

Филиалы Сбербанка есть на территории всей страны и за её пределами. Ежедневно совершается много приходно-расходных операций: люди платят за коммунальные услуги, налоги, пересылают переводы. Какие лимиты и ограничения устанавливает Сбербанк для разных видов переводов? Попробуем разобраться.

Лимиты на перевод денег по безналичному переводу с карты на карту Сбербанка по РФ

Для того чтобы воспользоваться этим способом и перевести средства, необходимо знать только номер мобильного телефона или номер карты.

Если переводы осуществляются между своими картами или на дебетовую карту другого клиента в пределах одного города, комиссионные взносы не взимаются.

Если средства переводят на дебетовую карту клиенту, который находится за пределами одного города, предусмотрена комиссия. При переводе через Сбербанк Онлайн − 1% от переводимой суммы, но больше 1 000 рублей за одну операцию. Через отделение Сбербанка – 1,5%, но не меньше 30 рублей и не больше 1000 рублей за одну операцию.

Перевод средств с карты Сбербанка на карты других банков по номеру карты: лимиты

Быстрый и удобный способ, позволяющий переводить денежные средства с карты Сбербанка на карты других финансовых организаций.

Комиссионные взносы: при осуществлении операции через Сбербанк не взимаются. Через Сбербанк Онлайн – 1,5% от переводимой суммы, но не меньше 30 рублей.

Лимиты на перевод средств с карты на счёт

Пользуясь этой услугой, вы без проблем сможете перевести деньги со своей карты на счёт в Сбербанке или на счёт любого другого банка, находящегося в России.

Если потребитель переводит рубли или иностранную валюту в пределах одного города, комиссионные взносы не взимаются.

- При переводе рублей за пределы одного города через отделение Сбербанка нужно заплатить 1,5% от общей суммы, но не меньше 30 и не больше 1 000 рублей за одну операцию. Через Сбербанк Онлайн – 1%, но не больше 1 000 рублей.

- Иностранная валюта: через Сбербанк – 0,7%, но не больше 100 долларов США, через Сбербанк Онлайн – 0,5%, но не больше 50 долларов США.

При переводе с карты на счёт в другом банке через отделение Сбербанка (рубли): 2%, не меньше 50 рублей и не больше 1 500 рублей. Через Сбербанк Онлайн: 1%, но не больше 1000 рублей. Иностранная валюта: через отделение: 1%, минимальная сумма – 15 долларов США, максимальная – 200 долларов. Через Сбербанк Онлайн: 0,5%, но не больше 150 долларов США.

Безналичный перевод со счёта на счёт по РФ: ограничения

Позволяет переводить средства со своего счёта на счёт пользователя другого банка в России.

Комиссионные взносы за перевод средств, в пределах одного города не начисляются. За пределами города: через отделение Сбербанка: 1,5%, но не меньше 30 рублей и не больше 1000. Через систему Сбербанк Онлайн: 1%, но не больше 1000 рублей.

Ограничения на переводы со счёта на карту в Сбербанке

При переводе рублей и иностранной валюты в пределах одного города комиссия не насчитывается. За перевод рублей за пределами города через Сбербанк: 1,5%, но не меньше 30 и не больше 1 000 рублей. Через Сбербанк Онлайн: 1%, но не больше 1000 рублей за одну операцию. Иностранная валюта через отделение: за пределами одного города - 0,7%, максимальная сумма 100 долл. США. Через Сбербанк Онлайн - 0,5%, максимальная сумма 50 долл. США.

При переводе средств на карту в другом банке через отделение Сбербанка (рубли): 2%, не меньше 50 рублей и не больше 1000 рублей. Через Сбербанк Онлайн: 1%, но не больше 1000 рублей. Иностранная валюта: через отделение: 1%, минимальная сумма – 15 долларов США, максимальная – 200 долларов. Через Сбербанк Онлайн: 0,5%, но не больше 150 долларов США.

Комиссии и лимиты для перевода средств со счета в наличные

Чтобы получить наличными средства в отделении Сбербанка, нужно заплатить комиссионный взнос – 1,5%, но не меньше 30 и не больше 1000 рублей.

Стандартный перевод

Услуга, позволяющая переводить средства наличными по России.

Чтобы получить наличными средства нужно заплатить 1,75% от общей суммы, но не менее 50 рублей и не более 2000 руб. Если зачисления на счёт проходят в пределах города – бесплатно, за пределами - 75% от общей суммы, но не менее 50 рублей и не более 2000 рублей.

Забрать деньги наличными в другом банке вы сможете, если заплатите комиссионный взнос в пределах города - 2%, но не менее 50 рублей, за пределами города - 2%, но не меньше 50 рублей и не более 2000 рублей. При зачислении на карту взимается комиссия 1.25%, но не менее 30 рублей и не более 1000 рублей (за пределами города).

Срочный перевод «Колибри»

Позволяет переводить срочно средства за рубеж, не открывая счёт.

Комиссия – 1,5% от общей суммы, но не меньше 150 рублей и не больше 1000.

Информация о статусе перевода поступает на телефон.

Срочный международный перевод наличными «Колибри»

Комиссионные взносы взимаются как с получателя, так и отправителя. Отправитель платит 1% от суммы перевода, но не менее 150 руб. / 5 долл. США / 5 евро и не более 3000 руб. / 100 долл. США / 100 евро. Получатель – 1% от общей суммы перевода.

Срочный международный перевод MoneyGram

Услуга, воспользоваться которой можно, если возникла необходимость перевести наличные средства за границу. Позволяет переводить средства в 190 стран.

Комиссионные взносы зависят от страны, куда отправляются средства и суммы перевода.

| В страны СНГ**, Грузию и Израиль | В страны дальнего зарубежья*** | В Китай | |||

| Сумма перевода | Комиссия | Сумма перевода | Комиссия | Сумма перевода | Комиссия |

| 1,00 – 100,00 | 2 $ | 1,00 – 100,00 | 12 $ | 1,00 – 1 000,00 | 9 $ |

| 100,01 – 200,00 | 3 $ | 100,01 – 250,00 | 20 $ | 1 000,01 – 2 000,00 | 17 $ |

| 200,01 – 300,00 | 5 $ | 250,01 – 400,00 | 24 $ | 2 000,01 – 3 000,00 | 27 $ |

| 300,01 – 400,00 | 6 $ | 400,01 – 600,00 | 32 $ | 3 000,01 – 5 000,00 | 35 $ |

| 400,01 – 500,00 | 8 $ | 600,01 – 800,00 | 40 $ | 5 000,01 – 7 000,00 | 45 $ |

| 500,01 – 600,00 | 10 $ | 800,01 – 1 000,00 | 50 $ | 7 000,01 – 9 000,00 | 60 $ |

| 600,01 – 700,00 | 12 $ | 1 000,01 – 1 200,00 | 60 $ | 9 000,01 – 10 000,00 | 80 $ |

| 700,01 – 800,00 | 14 $ | 1 200,01 – 1 800,00 | 75 $ | ||

| 800,01 – 900,00 | 15 $ | 1 800,01 – 2 500,00 | 100 $ | ||

| 9 00,01 – 1 000,00 | 16 $ | 2 500,01 – 5 000,00 | 150 $ | ||

| 1 000,01 – 2 000,00 | 32 $ | 5 000,01 – 7 500,00 | 225 $ | ||

| 2 000,01 – 3 000,00 | 48 $ | 7 500,01 – 10 000,00 | 300 $ | ||

| 3 000,01 – 5 000,00 | 80 $ | ||||

| 5 000,01 – 10 000,00 | 90 $ | ||||

* Способ выплаты перевода может отличаться от указанного при осуществлении перевода в некоторые страны.

** К странам СНГ относятся: Армения, Беларусь, Казахстан, Киргизстан, Молдова, Таджикистан, Узбекистан, Украина.

*** Исключая Израиль и Китай.

Международный перевод наличными

Перевод может быть доставлен на счёт в банке или получен наличными.

Комиссия: при получении (зачислении на счёт) в рублях – 2%, но не меньше 50 рублей и не больше 2 000 рублей. При получении (зачислении на счёт) в иностранной валюте – 1%, но не меньше 15 долларов США.

Международный безналичный перевод

Комиссия взимается при получении (зачислении на счёт) в рублях – 2%, но не меньше 50 рублей и не больше 2 000 рублей. При получении (зачислении на счёт) в иностранной валюте – 1%, но не меньше 15 долларов США.

Существуют и другие способы переводить деньги, используя систему Сбербанк Онлайн. Платежи в адрес получателей: Билайн, Мегафон, МТС, Теле2, оплата любых электронных кошельков и мобильных телефонов, а также переводы со счетов банковских карт клиента на счета банковских карт клиентов других банков по технологии MasterCard MoneySend и Visa Money Transfer имеют ограничения. Переводить разрешается не больше 10 000 за одну операцию.

По переводу средств с клиентских вкладов на банковские социальные карты клиента ПАО Сбербанк также наложил ограничения: не более 1 000 000 рублей и не больше двух операций.

Операции, которые совершаются «Сбербанк Онлайн» и подтверждаются SMS- паролем без проверки на смену SIM-карты клиента (лимит для IMSI) – не больше 80 000.

Зеленый банк выпускает довольно широкий спектр кредитных продуктов. По условиям они примерно идентичны. Единственное что отличается – это кредитная ставка, лимит и годовое обслуживание. В остальном же условия кредитования у пластиковых продуктов одинаковое.

Как рассчитать платеж

Минимальный платеж по всем кредитным картам Сбербанка:

5 % от общей задолженности+ Ставка по кредиту

Давайте теперь разберем на примере, чтобы было понятно.

Иван пользуется стандартной кредитной карточкой от Сбербанка. У данного продукта кредитная ставка равна 27,9% годовых. Ваня потратил за текущий месяц 10 000 деревянных. Чтобы посчитать сколько она должен выплатить мы будем использовать следующую формулу:

(СУММА х 0,05) + (СУММА х (ПРОЦЕНТНАЯ СТАВКА/12))

СУММА – это общее количество задолженных средств. У нас же по примере это 20 тысяч. 5 % – это как раз 0,05. А процентная ставка в формуле превратиться из 27,9 процентов в 0,279. Теперь давайте подсчитаем:

(10000 х 0,05) + (10000 х (0,279/12)) = 500 + 229,17 = 729,17

Итого обязательный платеж, который должен выплатить Иван в конце месяца равен: 729 рублей 17 копеек. А оставшиеся задолженные средства – 9270 рублей 83 копейки. И так в следующем месяце, если Иван не будет тратить деньги, то ему придется выплачивать минимальную сумму именно от этих средств. Если же он потратит еще деньги, то формула будет высчитываться от нынешней суммы задолженности + потраченные средства.

Также, как вы видите, оплачивать минимальным платежом очень невыгодно. Так как на оставшуюся сумму в следующем месяце также будут начислена годовая процентная ставка. И чем дольше Иван выплачивает задолженность, тем больше ему придется выплатить.

Льготный период

По всем кредитным продуктам Сбербанка есть льготные условия использования кредита. Беспроцентный период состоит из 50 дней. Также он разбивается на две части:

- 30 дней расчетного периода – когда клиента тратит средства.

- 20 дней платежного – когда клиент выплачивает задолженность.

То есть если вы в течение всего беспроцентного периода успели потратить и выплатить задолженность, то процентной ставкой он не облагается. Давайте также разберем на примере.

Игорь потратил в первый 30 дней 15000 рублей. В остальные же 20 он вернул только 14000 рублей. На конец Грейс-периода у него остался долг в 1000 рублей. На 51 день на оставшийся средства уже будет действовать процентная ставка, хотя если бы он выплатил все, то задолженности бы не было и переплачивать ничего не пришлось.

Еще один важный момент. Игорь мог бы вообще ничего не платить, а обязательный платеж был бы только через 2 месяца после наступления льготного периода. То есть заплатил бы он первую выплату только на 60 день. А в последствии по условиям кредитам нужно будет платить каждый месяц.

Как оплатить долг

Оплата долга происходит довольно большим количеством вариантов:

- Оплата в кассах любого отделения Сбербанка.

- Через банкомат.

- Перевод на кредитный счет с дебетовой карты, электронного кошелька и т.д.

Если вы переведет больше денег, чем долг, то оставшиеся рубли упадут на дебетовый счет. Вы в любой момент можете их использовать и потратить как вам угодно.

Когда выплачивать долг

По условиям кредитования по всем продуктам, клиент обязан вносить ежемесячный взнос, который не меньше определенной суммы (о ней мы рассказывали чуть выше). Средства следует перечислять каждый месяц до определенного срока. Обычно это начало следующего месяца – 1 число.

При оплате долга необходимо учитывать сроки зачисления. Например, если вы переводите средства с карточки или счета в другом кредитном учреждении, то задержка может быть от нескольких часов до нескольких дней.

Ежемесячно за несколько дней банк будет вас уведомлять о задолженности в СМС-сообщении. Вы можете узнать о ней в отделении банка, а также в личном кабинете Сбербанк-онлайн.

Комиссия и неустойка платежа

По условиям использования кредитных карт, если вы просрочите выплату, то на весь долг упадет штраф в виде пени, который равен – 36% годовых.

Если у вас был долг в 20000 рублей, и вы не успели выплатить минимальную сумму платежа, то в следующем месяце долг станет 20600 рублей. Размер выплаты должен быть не ниже числа указанного в договоре.

- Старайтесь не тратить деньги на вещи, которые вам сейчас не нужны. С деньгами следует обращаться экономна и тратить только по нужде.

- Выплачивайте долг за неделю до намеченного срока.

- Чем больше вы будете платить за долг, тем меньше вы будете переплачивать.

- Никому не показывайте реквизиты пластика: номер карточки, срок действия, имя владельца. С помощью них злоумышленники с помощью интернет-сервисов смогут снять деньги пластика.

- Если вы потеряли карточку или у вас ее украли, то сразу же позвоните по номеру горячей линии 900 или 8 800 5555550 и заблокируйте ее.

Как и другими банками, Сбербанком также установлены суточные и переводы денежных средств. Данные ограничения были введены для дополнительной безопасности клиентов, так как при переводе существует риск технического сбоя, в результате которого, деньгами могут завладеть мошенники. Какова максимальная сумма перевода с карты на карту через ? Установлены ли лимиты по безналичным переводам? Как переводить крупные суммы, а также какова граница максимальной суммы? Ниже разобраны все перечисленные вопросы.

Способы перевода средств с карты на карту Сбербанка

Для удобства своих клиентов Сбербанк предусмотрел несколько способов безналичного перевода, используя сервисы и «Мобильный банк», а также терминалы и отделения (подробности ниже на странице). Каждый способ обладает достоинствами и недостатками. Также все способы имеют разные суточные лимиты, что нужно иметь в виду при переводе денежных средств.Комиссия за перевод с карты на карту

Перевод с карты на карту Сбербанка :- если счет получателя открыт в этом же городе, то комиссия за перевод отсутствует ;

- если счёт открыт в другом российском регионе, то за перевод взимается комиссия, в размере 1,5% от суммы . Минимальная сумма комиссии составляет 30 рублей , максимальная - 1000 рублей .

- При переводе с дебетовой карты Сбербанка на карту другого банка, будет взиматься комиссия в размере 1,5%, но не менее 30 рублей. К примеру, при переводе на , комиссии также составит 1,5%, (не менее 30 рублей), но если перевести через систему данный платёж может быть засчитан как оплата, и комиссия не будет начислена (из опыта других пользователей).

Перевод с дебетовой карты Сбербанка на карту Сбербанка через отделение банка

Если получатель перевода не является владельцем банковской карты Сбербанка, то наиболее удобным способом для перевода со счёта на счёт, будет отделение Сбербанка. Для этого сотруднику банка необходимо предъявить паспорт и реквизиты получателя.Если перевод осуществляется между картами Сбербанка открытыми в одном отделении, то комиссия не взимается. Размер денежных средств, переводимых таким образом, не ограничен. Операция занимает от двух до трех рабочих дней.

Какую максимальную сумму можно перевести с карты на карту в сутки?

Если для совершения перевода используется сервис «Сбербанк Онлайн», то максимальная сумма перевода в сутки составляет 1 000 000 рублей. Проводить денежные переводы с карты на карту в отделении Сбербанка можно в любых размерах. Данная особенность заключается ввиду того, что все операции в банковском отделении происходят с подтверждением личности.Если получатель находится в другом регионе России, то комиссия составит 1,5%, но не меньше 30 рублей и не больше 1000 рублей за один перевод. Комиссия не взимается при осуществлении перевода между банковскими картами, выданными в одном регионе.

Перевод через Личный кабинет «Сбербанк Онлайн»

Перед тем, как воспользоваться , необходимо его подключить. для входа в систему, можно при помощи терминала (банкомата) или посетив отделение Сбербанка.

Максимальная сумма перевода в сутки с карты на карту через «Сбербанк Онлайн»

, необходимо выбрать графу «Платежи и переводы». Далее нужно выбрать опцию «Перевод клиенту Сбербанка». Для перевода необходимо знать 16-значный номер банковской карты получателя, а также его фамилию, имя, отчество. Данные получателя и сумма перевода, вводятся в соответствующие поля. Единственный минус такого перевода - срок завершения операции может доходить до 5 рабочих дней.Максимальная сумма перевода составляет 1 000 000 рублей. Комиссия не взимается, если банковские карты (отправителя и получателя) выпущены в пределах одного региона России. Если связаться с банка, то сотрудники банка могут увеличить максимальный суточный лимит на переводы.

Перечисление денежных средств клиенту Сбербанка из другого региона

Если получатель денежного перевода находится в другом российском регионе, то за проведение операции по переводу берётся комиссия в размере 1,5%. Комиссия не может быть менее 30 рублей и более 1 тысячи рублей. Суточное лимитирование на перевод денежных средств в этом случае действует.Максимальная сумма перевода зависит от типа банковской карты. Для карт начального уровня ( или ) суточный лимит достигает 50 тысяч рублей. Для остальных банковских карт - 150 тысяч рублей. Перевод осуществляется в течение нескольких минут.

Перевод на карту другого банка

Если получатель перевода является держателем карты другого банка, то в нужно выбрать раздел «Платежи и переводы», а затем выбрать пункт «Перевод клиенту другого банка». В открывшемся окне заполняются реквизиты для перевода (16-значный номер карты, ФИО получателя, сумма перевода).Перевод средств через «Мобильный банк»

Перевести деньги можно, . Активировать его можно или путём личного обращения в отделение банка. Как происходит перевод денежных средств в этом случае?По номеру карты клиента Сбербанка

Зная 16-значный номер карты, можно осуществить перевод денег, используя телефон и услугу «Мобильный банк». Для этого на нужно отправить СМС-команду, указав последние 4 цифры банковской карты получателя, последние 4 цифры своей карты и сумму перевода.Пример: ПЕРЕВОД 1345 3456 3000

Комиссия взымается только в том случае, если банковские карты были выпущены в разных регионах России. Сумма комиссии точно такая же, как и в системе «Сбербанк Онлайн» и равняется 1,0%.

Ограничения суммы перевода аналогичны системе интернет-банкинга и зависят от типа банковской карты.

Перечисление денежных средств по номеру телефона клиента Сбербанка

Перевести деньги со своей карты на карту другого человека можно, если знать номер телефона, к которому привязана его банковская карта, а также . Если услуга подключена, то для денежного перевода нужно отправить СМС-запрос на номер 900 со словом «ПЕРЕВОД », суммой перевода и номером телефона получателя. В ответ поступит СМС-сообщение с паролем, который нужно переслать на номер 900.

Какую максимальную сумму можно перевести через «Мобильный банк»?

Максимальная сумма при переводе денег через систему «Мобильный банк» составляет 8000 рублей и не более 10 операций в сутки.Перевод через банкомат или терминал банка

Ещё один способ перевода денежных средств - с использованием банкоматов и терминалов Сбербанка. В меню необходимо выбрать вкладку «Платежи и переводы», а далее следовать подсказкам. При возникновении проблем рекомендуется позвонить специалистам Контакт-центра. Максимальная сумма перевода через банкомат или терминал - 150 тысяч рублей.